La semana en los mercados

Napoleón Bonaparte ordenó a un guardia que se quedara de guardia delante de un banco –de los de sentarse- de los jardines de las Tullerías porque estaba recién pintado y no quería que la emperatriz Josefina o alguna de su damas se manchara el vestido. Décadas después la granadina Eugenia de Montijo, esposa de Napoleón III, se sorprendió de ver cómo un guardia permanecía de pie vigilando un banco vacío y anuló la orden que se había ido cumpliendo durante 40 años sin que nadie de autoridad supiera por qué. Y es que llega un momento que todos hacemos muchas cosas por costumbre sin plantearnos siquiera si hay algún motivo para ello. Quizás eso explique la pasión en los mercados por comprar bonos alemanes y norteamericanos, esa inercia que lleva a comprar renta fija de estos dos países como antídoto contra el riesgo. Y es que si los compradores tienen razón, parece muy peligroso lo que está descontando la rentabilidad de la deuda pública: mientras el BCE mantiene como objetivo de inflación el 2% Alemania está pudiendo colocar sus bonos a 30 años por debajo del 2.80%. O los inversores se conforman con menos de 1 punto de rentabilidad real las 3 próximas décadas o dan por hecho que habrá una inflación muy baja, síntoma claro de parálisis en una economía como la nuestra basada en el consumo y el crecimiento. Y no es un hecho aislado alemán, en los EUA la media histórica de la inflación anual está en torno al 3.25% y los bonos a 30 años están al 3.60%, claramente descuentan incluso años de deflación, algo que sólo ha existido en la crisis mundial del 29 y en la japonesa, que ya pasa de los 20 años. Personalmente, no creo que un escenario como el descontado vaya a ocurrir, entre otras cosas porque los estados –hinchados de deuda- prefieren la inflación y seguro podrán influir lo bastante en la economía y en los bancos centrales como para generarla, pero eso abre otra posibilidad: que después de colocar millones de deuda a tipos de interés irrisorios, éstos suban y estalle la burbuja de la deuda pública con millonarias pérdidas de fondos de inversión, bancos, compañías de seguros, inversores particulares… que han colaborado a la financiación pública comprando todo ese papel. Si al final las pérdidas del sector financiero las acaba avalando cada uno de los estados como ha pasado desde la quiebra de Lehman Brothers estaríamos de nuevo en las mismas. Estamos en un nivel de burbuja en los bonos que me recuerda peligrosamente al de la bolsa a finales de 2007, y aunque no afecte tanto a los inversores minoritarios puede ser tan dañina para la economía como aquella.

En cuanto a la bolsa, la verdad es que hay hasta demasiados motivos “racionales” para que los índices bajen el próximo mes:

* La economía no va bien, especialmente la más importante, la de los EUA donde últimamente todos los datos están descontando una vuelta a la recesión.

* Las expectativas globales han empeorado y en concreto en España parece que el dato del desempleo de agosto (que se conocerá a principios de septiembre) del INEM puede sea el último positivo del año ya que a partir del próximo mes se empezarán a notar el fin de los empleos temporales veraniegos y el parón en la obra pública, se espera un PIB del tercer trimestre negativo y la inestabilidad política –con unos Presupuestos Generales de 2011 aún sin apoyos parlamentarios confirmados- puede jugar en contra.

* El análisis técnico de los mercados bursátiles da figuras bajistas, desde el menos conocido Hindenburg Omen a los muy claros, Numerosos y peligrosos H-C-H bajistas que se pueden apreciar sin dificultad en los gráficos.

* Los flujos indican que la liquidez prefiere el oro y la renta fija -norteamericana y alemana especialmente- a la renta variable. Claramente los grandes inversores prefieren la supuesta seguridad.

* Las acciones cotizan un 17% por encima de su media histórica por PER (aunque esto sólo sirve para medio y largo plazo)

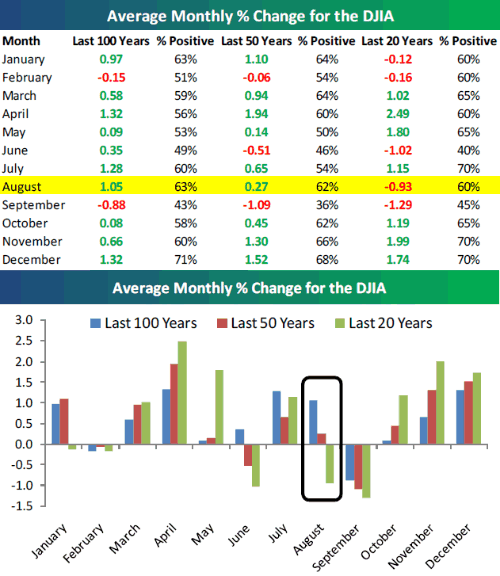

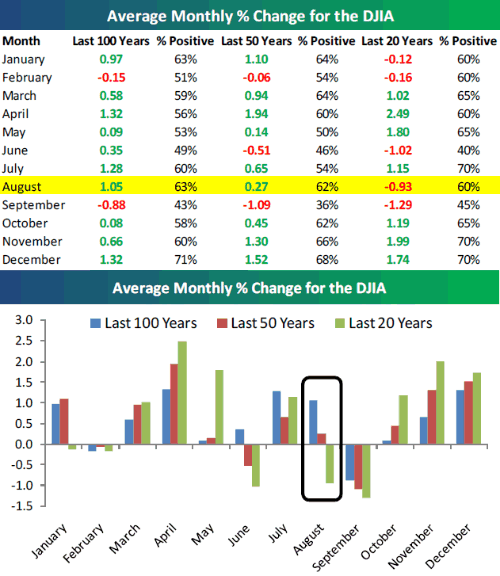

* Tampoco la estacionalidad es favorable, ya que como vemos Septiembre es el mes negativo por antonomasia y el peor mes del año de los dos últimos decenios:

Pero no olvidemos que nadie conoce el futuro y que la suma de tantos argumentos racionales no tiene por qué resultar en un movimiento tendencial lógico, además siempre está lo impredecible. Por ejemplo, el próximo jueves 2 de Septiembre tenemos una importante reunión del Consejo del BCE, que entre otras cosas debe decidir si se amplían las subastas de “barra libre” de 3 meses o no pero ignoramos si en la agenda puede haber alguna otra medida que puede tener una lectura negativa en los mercados si está relacionada con el fin de la liquidez masiva y barata o positiva si significa que ésta continúa más allá de 2010. Además, ha sido tan bajo el volumen en los mercados en Agosto –el menor en 11 años- que es difícil prever qué ocurrirá cuando éste vuelva a la normalidad. Aunque este mes ha sido bastante neutral en el Euribor sí ha variado bastante la cotización de algunas divisas (entre otras el €/$) y la rentabilidad de algunos bonos de emisores públicos (por ejemplo el bono norteamericano a 10 años pasó en este mes del 3 al 2.5%). Y en la bolsa donde el volumen ha sido más “normal” en verano, el Nikkei japonés, la caída ha sido tan fuerte que el índice ha vuelto a precios de abril de 2009, que es el mismo sitio donde estaba hace 30 años, muy perjudicado por la fortaleza del yen. El resto de índices ni siquiera han perdido los niveles de comienzos de Julio.

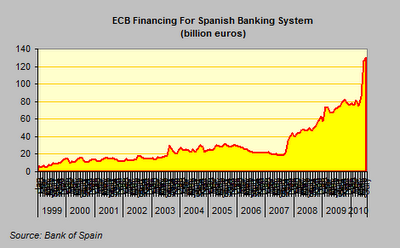

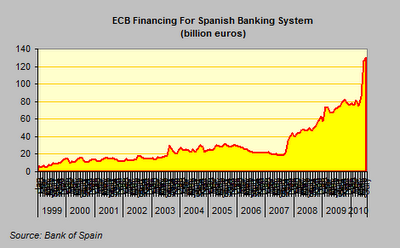

La importancia de BCE también es cada vez mayor para la evolución del precio de la vivienda en España.

Tras un nuevo récord de nuestra banca de recurrir a la liquidez del banco central se hace evidente que el mantenimiento o no de este recurso puede retrasar o acelerar en nuestras entidades financieras las desinversiones en determinados activos para obtener dicha liquidez. Un cierre del grifo motivaría a bancos y cajas de ahorros a deshacerse de sus inversiones improductivas en el sector inmobiliario, aumentando la oferta, bajando los precios y mejorando las condiciones para los posibles compradores, ya que con una tasa de paro cercana al 20%, no podrán colocar el stock si no es con fuertes rebajas. Una reactivación de las compra/ventas en el sector, aunque sea a precios inferiores, pueden además ser un revulsivo para la economía por efecto dominó: ingresos para ayuntamientos, ventas de electrodomésticos, aumento del empleo…por lo que lo que una noticia negativa para los mercados como la posible reducción de la liquidez barata a la banca podría ser positiva para la sociedad.

Por último, y volviendo a la deuda pública, aparte del riesgo de tipos de interés es necesario valorar el espinoso tema del riesgo soberano, que parece vuelve a la actualidad en la €zona, con Grecia –según CMA- con un 53% de posibilidades de impago, y con Irlanda y Portugal con un 23%. Los efectos prácticos de todos estos miedos –sean justos o no- son fácilmente cuantificables, por ejemplo Francia puede colocar su deuda a 3 años al 0.83% mientras España –incluso ahora que está lejos de sus máximos de riesgo- paga un 2.44%, casi 3 veces más, es como si a nivel cliente le exigiéramos por ejemplo a Banco Sabadell que nos pague casi 3 veces más por nuestro dinero en un depósito que al Santander, ya que (es un ejemplo real) la prima de sus CDS es casi 3 veces mayor.

Se adjunta el enlace original para poder leer los interesantes subenlaces con mas datos y opiniones

Euribor - La semana en los mercados

Napoleón Bonaparte ordenó a un guardia que se quedara de guardia delante de un banco –de los de sentarse- de los jardines de las Tullerías porque estaba recién pintado y no quería que la emperatriz Josefina o alguna de su damas se manchara el vestido. Décadas después la granadina Eugenia de Montijo, esposa de Napoleón III, se sorprendió de ver cómo un guardia permanecía de pie vigilando un banco vacío y anuló la orden que se había ido cumpliendo durante 40 años sin que nadie de autoridad supiera por qué. Y es que llega un momento que todos hacemos muchas cosas por costumbre sin plantearnos siquiera si hay algún motivo para ello. Quizás eso explique la pasión en los mercados por comprar bonos alemanes y norteamericanos, esa inercia que lleva a comprar renta fija de estos dos países como antídoto contra el riesgo. Y es que si los compradores tienen razón, parece muy peligroso lo que está descontando la rentabilidad de la deuda pública: mientras el BCE mantiene como objetivo de inflación el 2% Alemania está pudiendo colocar sus bonos a 30 años por debajo del 2.80%. O los inversores se conforman con menos de 1 punto de rentabilidad real las 3 próximas décadas o dan por hecho que habrá una inflación muy baja, síntoma claro de parálisis en una economía como la nuestra basada en el consumo y el crecimiento. Y no es un hecho aislado alemán, en los EUA la media histórica de la inflación anual está en torno al 3.25% y los bonos a 30 años están al 3.60%, claramente descuentan incluso años de deflación, algo que sólo ha existido en la crisis mundial del 29 y en la japonesa, que ya pasa de los 20 años. Personalmente, no creo que un escenario como el descontado vaya a ocurrir, entre otras cosas porque los estados –hinchados de deuda- prefieren la inflación y seguro podrán influir lo bastante en la economía y en los bancos centrales como para generarla, pero eso abre otra posibilidad: que después de colocar millones de deuda a tipos de interés irrisorios, éstos suban y estalle la burbuja de la deuda pública con millonarias pérdidas de fondos de inversión, bancos, compañías de seguros, inversores particulares… que han colaborado a la financiación pública comprando todo ese papel. Si al final las pérdidas del sector financiero las acaba avalando cada uno de los estados como ha pasado desde la quiebra de Lehman Brothers estaríamos de nuevo en las mismas. Estamos en un nivel de burbuja en los bonos que me recuerda peligrosamente al de la bolsa a finales de 2007, y aunque no afecte tanto a los inversores minoritarios puede ser tan dañina para la economía como aquella.

En cuanto a la bolsa, la verdad es que hay hasta demasiados motivos “racionales” para que los índices bajen el próximo mes:

* La economía no va bien, especialmente la más importante, la de los EUA donde últimamente todos los datos están descontando una vuelta a la recesión.

* Las expectativas globales han empeorado y en concreto en España parece que el dato del desempleo de agosto (que se conocerá a principios de septiembre) del INEM puede sea el último positivo del año ya que a partir del próximo mes se empezarán a notar el fin de los empleos temporales veraniegos y el parón en la obra pública, se espera un PIB del tercer trimestre negativo y la inestabilidad política –con unos Presupuestos Generales de 2011 aún sin apoyos parlamentarios confirmados- puede jugar en contra.

* El análisis técnico de los mercados bursátiles da figuras bajistas, desde el menos conocido Hindenburg Omen a los muy claros, Numerosos y peligrosos H-C-H bajistas que se pueden apreciar sin dificultad en los gráficos.

* Los flujos indican que la liquidez prefiere el oro y la renta fija -norteamericana y alemana especialmente- a la renta variable. Claramente los grandes inversores prefieren la supuesta seguridad.

* Las acciones cotizan un 17% por encima de su media histórica por PER (aunque esto sólo sirve para medio y largo plazo)

* Tampoco la estacionalidad es favorable, ya que como vemos Septiembre es el mes negativo por antonomasia y el peor mes del año de los dos últimos decenios:

Pero no olvidemos que nadie conoce el futuro y que la suma de tantos argumentos racionales no tiene por qué resultar en un movimiento tendencial lógico, además siempre está lo impredecible. Por ejemplo, el próximo jueves 2 de Septiembre tenemos una importante reunión del Consejo del BCE, que entre otras cosas debe decidir si se amplían las subastas de “barra libre” de 3 meses o no pero ignoramos si en la agenda puede haber alguna otra medida que puede tener una lectura negativa en los mercados si está relacionada con el fin de la liquidez masiva y barata o positiva si significa que ésta continúa más allá de 2010. Además, ha sido tan bajo el volumen en los mercados en Agosto –el menor en 11 años- que es difícil prever qué ocurrirá cuando éste vuelva a la normalidad. Aunque este mes ha sido bastante neutral en el Euribor sí ha variado bastante la cotización de algunas divisas (entre otras el €/$) y la rentabilidad de algunos bonos de emisores públicos (por ejemplo el bono norteamericano a 10 años pasó en este mes del 3 al 2.5%). Y en la bolsa donde el volumen ha sido más “normal” en verano, el Nikkei japonés, la caída ha sido tan fuerte que el índice ha vuelto a precios de abril de 2009, que es el mismo sitio donde estaba hace 30 años, muy perjudicado por la fortaleza del yen. El resto de índices ni siquiera han perdido los niveles de comienzos de Julio.

La importancia de BCE también es cada vez mayor para la evolución del precio de la vivienda en España.

Tras un nuevo récord de nuestra banca de recurrir a la liquidez del banco central se hace evidente que el mantenimiento o no de este recurso puede retrasar o acelerar en nuestras entidades financieras las desinversiones en determinados activos para obtener dicha liquidez. Un cierre del grifo motivaría a bancos y cajas de ahorros a deshacerse de sus inversiones improductivas en el sector inmobiliario, aumentando la oferta, bajando los precios y mejorando las condiciones para los posibles compradores, ya que con una tasa de paro cercana al 20%, no podrán colocar el stock si no es con fuertes rebajas. Una reactivación de las compra/ventas en el sector, aunque sea a precios inferiores, pueden además ser un revulsivo para la economía por efecto dominó: ingresos para ayuntamientos, ventas de electrodomésticos, aumento del empleo…por lo que lo que una noticia negativa para los mercados como la posible reducción de la liquidez barata a la banca podría ser positiva para la sociedad.

Por último, y volviendo a la deuda pública, aparte del riesgo de tipos de interés es necesario valorar el espinoso tema del riesgo soberano, que parece vuelve a la actualidad en la €zona, con Grecia –según CMA- con un 53% de posibilidades de impago, y con Irlanda y Portugal con un 23%. Los efectos prácticos de todos estos miedos –sean justos o no- son fácilmente cuantificables, por ejemplo Francia puede colocar su deuda a 3 años al 0.83% mientras España –incluso ahora que está lejos de sus máximos de riesgo- paga un 2.44%, casi 3 veces más, es como si a nivel cliente le exigiéramos por ejemplo a Banco Sabadell que nos pague casi 3 veces más por nuestro dinero en un depósito que al Santander, ya que (es un ejemplo real) la prima de sus CDS es casi 3 veces mayor.

Se adjunta el enlace original para poder leer los interesantes subenlaces con mas datos y opiniones

Euribor - La semana en los mercados