La semana en los mercados

En el último L S en los M del año –el próximo viernes lo dedicaré a las previsiones 2014) no quería dejar de hablar de algo de lo que nunca he opinado aquí pero que ha resultado, sobre todo últimamente, uno de los temas del 2013: la Historia del bitcoin. El bitcoin es una moneda virtual que el forero Johngo en agosto de 2011 ya previó que sería importante ya que tituló al hilo -en el que nadie más comentó nada hasta este año- en el foro de bolsa: BITCOIN (Esto va a traer cola) quizás con el olfato que le dan las décadas de experiencia de vivir en Argentina y comprobar cómo el dinero flat, el controlado por bancos centrales y políticos, no deja de perder valor con el tiempo. Y es que es en los países donde menos confianza se tiene por la moneda nacional en los que teóricamente mejor viene un invento así ya que puede servir como valor refugio.

Lo que ha ocurrido es que, como en tantas otras cosas como la propia bolsa o incluso los futuros, algo pensado como un instrumento para la economía real se ha convertido en un elemento especulativo más. Es cierto que el último auge ha llegado a partir de que ciertas tiendas (aquí tenéis un mapa CoinMap ) hayan empezado a aceptar los bitcoin como medio de pago pero lo que yo aprecio en los comentarios que se hacen es que se trata al bitcoin como un producto que se compra y se vende a cambio de $ y € y no como una moneda que efectivamente sustituya a $ y €. Incluso un gran banco de inversiones no ha dudado en colocarle un Precio Objetivo como si de una acción bursátil se tratara. A mi el bitcoin me recuerda a esas empresas de encuestas y a esas tarjetas de fidelización que premian con puntos a los clientes y que éstos pueden intercambiar por productos de un catálogo; sí, valen para adquirir algunos objetos pero… no son dinero. Y ojalá lo fuera pero si los gobernantes acabaron con el patrón oro para poder manipular con más facilidad la política monetaria, no van a dejar que una moneda virtual les haga la competencia. Ya han empezado a acusarla de instrumento para lavar dinero negro y varios bancos centrales (como el de China o el de Francia) e incluso la Autoridad Bancaria Europea ya han advertido sobre su uso.

Al haber un número limitado de bitcoins, por pura ley de oferta y demanda se explica el ascenso de su precio pero como instrumento especulativo tiene tal volatilidad y un volumen de operaciones tan pequeño que lo encuentro excesivamente peligroso para que pueda interesar. Para mi es algo anecdótico, como la enorme subida de la bolsa de Venezuela los últimos años por ejemplo, ¿qué tiene que ver con nosotros? ¡Anda que no hay instrumentos mejores para jugar al rojo o negro en la actualidad! Por otra parte tanto comentario sobre el alza del valor del bitcoin en los medios ha llevado a que se alimente esa sensación global de que todo lo que sube muy rápido de precio es una burbuja y creo es una impresión errónea. Una burbuja es algo que tiene un precio alejado de la realidad y como la realidad es muy subjetiva, es imposible saber lo que es una burbuja hasta que no ha estallado. Por ejemplo, el precio de la vivienda en España subió muy rápido de 1999 a 2003 y ese año ya se hablaba de burbuja porque los precios no tenían la adecuada relación con los sueldos medios pero dudo que alguien que invirtiera en vivienda en 2003, 10 años después esté perdiendo dinero. Es decir, una burbuja puede seguir hinchándose durante años y no todo el que se mete en una burbuja pierde.

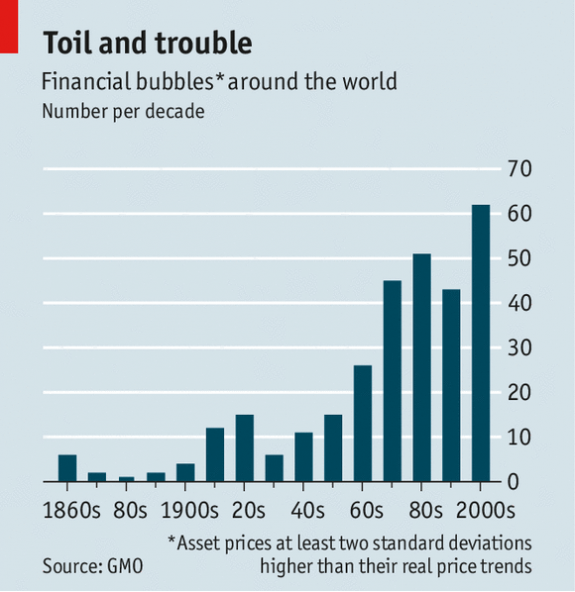

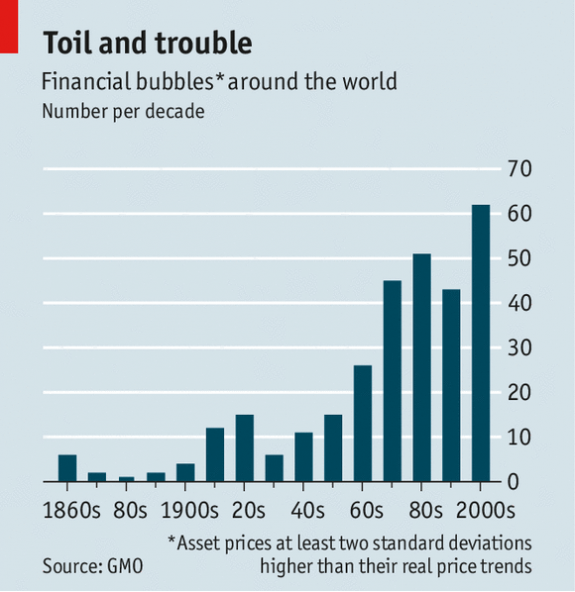

Yo hace unos meses que veo una burbuja en Wall Street –algo que sí es muy peligroso porque puede afectar mucho a la economía real si llega a estallar- y desde hace algunas semanas estoy viendo que algunos valores relacionados con internet están repitiendo lo que sucedió en el 2000 cuando se valoraban las webs por el número de visitas (como si se pudiera medir el negocio del Corte Inglés por los que se pasean por sus instalaciones). Y es que parece que algunos se olvidan del poder de la competencia: ser el primero que tiene éxito en algo da un margen y puede que una hegemonía pero no garantiza el futuro. Por ejemplo, Facebook cualquier día pasa de moda y deja enganchados a los accionistas que descuentan un escenario de crecimiento continuo sin rivales y lo mismo le puede pasar al bitcoin (seguro veremos mejores monedas virtuales) o incluso -aunque tiene la ventaja de la diversificación gracias a una buena gestión- a Google (¿por qué no puede alguien inventar un motor de búsqueda que funcione mejor, quién recuerda a Altavista?). Claro que puede pasar también en empresas que no vivan de internet pero primero, no están tan caras en función de sus beneficios actuales y nunca será tan rápida su caída (por ejemplo, Nokia perdió su hegemonía hace mucho pero seguía teniendo ingresos, fabricando, vendiendo, había algo sólido detrás ¿qué tenía Terra Lycos?) En cualquier caso, como dije antes, sólo sabremos si son una burbuja el día que ésta estalle… mientras tanto hay que reconocer que quien apuesta a esos valores se está forrando. Eso sí, hay evidencias de que el número de burbujas está aumentando las últimas décadas

Y en cuanto a las bolsas, tras una primera mitad de diciembre decepcionante, el lunes empezó la 2ª quincena con euforia sin motivo aparente, como tampoco se esperaba el subidón de Wall Street tras la decisión de la FED de empezar a retirar estímulos (en vez de 65 mil millones al mes comprará 55 mil millones) pero esa reacción demuestra dos cosas: lo alcista que es la tendencia bursátil y lo bien que sabe comunicar la FED. No me extraña que los mercados estén tan enamorados de Bernanke ya que algo de lo que empezó a hablar en mayo y que provocó caídas entonces y que se advertía como el mayor peligro para los inversores, ha sido digerido con éxito y en máximos cuando por fin ha llegado 7 meses después. Quizás pasado el “calentón” empiece a pesar negativamente puesto que una reducción de la liquidez siempre es mala pero como el FOMC también anunció tipos de interés bajos durante más tiempo, de momento se compensa. En cualquier caso, todo esto apunta a un mejor comportamiento de las bolsas europeas respecto a Wall Street y –esperemos- a un $ más fuerte y un € más débil. Por desgracia, lo lógico no es siempre lo que pasa.

Se adjunta enlace original para poder ver algunos links

La semana en los mercados | Euribor

En el último L S en los M del año –el próximo viernes lo dedicaré a las previsiones 2014) no quería dejar de hablar de algo de lo que nunca he opinado aquí pero que ha resultado, sobre todo últimamente, uno de los temas del 2013: la Historia del bitcoin. El bitcoin es una moneda virtual que el forero Johngo en agosto de 2011 ya previó que sería importante ya que tituló al hilo -en el que nadie más comentó nada hasta este año- en el foro de bolsa: BITCOIN (Esto va a traer cola) quizás con el olfato que le dan las décadas de experiencia de vivir en Argentina y comprobar cómo el dinero flat, el controlado por bancos centrales y políticos, no deja de perder valor con el tiempo. Y es que es en los países donde menos confianza se tiene por la moneda nacional en los que teóricamente mejor viene un invento así ya que puede servir como valor refugio.

Lo que ha ocurrido es que, como en tantas otras cosas como la propia bolsa o incluso los futuros, algo pensado como un instrumento para la economía real se ha convertido en un elemento especulativo más. Es cierto que el último auge ha llegado a partir de que ciertas tiendas (aquí tenéis un mapa CoinMap ) hayan empezado a aceptar los bitcoin como medio de pago pero lo que yo aprecio en los comentarios que se hacen es que se trata al bitcoin como un producto que se compra y se vende a cambio de $ y € y no como una moneda que efectivamente sustituya a $ y €. Incluso un gran banco de inversiones no ha dudado en colocarle un Precio Objetivo como si de una acción bursátil se tratara. A mi el bitcoin me recuerda a esas empresas de encuestas y a esas tarjetas de fidelización que premian con puntos a los clientes y que éstos pueden intercambiar por productos de un catálogo; sí, valen para adquirir algunos objetos pero… no son dinero. Y ojalá lo fuera pero si los gobernantes acabaron con el patrón oro para poder manipular con más facilidad la política monetaria, no van a dejar que una moneda virtual les haga la competencia. Ya han empezado a acusarla de instrumento para lavar dinero negro y varios bancos centrales (como el de China o el de Francia) e incluso la Autoridad Bancaria Europea ya han advertido sobre su uso.

Al haber un número limitado de bitcoins, por pura ley de oferta y demanda se explica el ascenso de su precio pero como instrumento especulativo tiene tal volatilidad y un volumen de operaciones tan pequeño que lo encuentro excesivamente peligroso para que pueda interesar. Para mi es algo anecdótico, como la enorme subida de la bolsa de Venezuela los últimos años por ejemplo, ¿qué tiene que ver con nosotros? ¡Anda que no hay instrumentos mejores para jugar al rojo o negro en la actualidad! Por otra parte tanto comentario sobre el alza del valor del bitcoin en los medios ha llevado a que se alimente esa sensación global de que todo lo que sube muy rápido de precio es una burbuja y creo es una impresión errónea. Una burbuja es algo que tiene un precio alejado de la realidad y como la realidad es muy subjetiva, es imposible saber lo que es una burbuja hasta que no ha estallado. Por ejemplo, el precio de la vivienda en España subió muy rápido de 1999 a 2003 y ese año ya se hablaba de burbuja porque los precios no tenían la adecuada relación con los sueldos medios pero dudo que alguien que invirtiera en vivienda en 2003, 10 años después esté perdiendo dinero. Es decir, una burbuja puede seguir hinchándose durante años y no todo el que se mete en una burbuja pierde.

Yo hace unos meses que veo una burbuja en Wall Street –algo que sí es muy peligroso porque puede afectar mucho a la economía real si llega a estallar- y desde hace algunas semanas estoy viendo que algunos valores relacionados con internet están repitiendo lo que sucedió en el 2000 cuando se valoraban las webs por el número de visitas (como si se pudiera medir el negocio del Corte Inglés por los que se pasean por sus instalaciones). Y es que parece que algunos se olvidan del poder de la competencia: ser el primero que tiene éxito en algo da un margen y puede que una hegemonía pero no garantiza el futuro. Por ejemplo, Facebook cualquier día pasa de moda y deja enganchados a los accionistas que descuentan un escenario de crecimiento continuo sin rivales y lo mismo le puede pasar al bitcoin (seguro veremos mejores monedas virtuales) o incluso -aunque tiene la ventaja de la diversificación gracias a una buena gestión- a Google (¿por qué no puede alguien inventar un motor de búsqueda que funcione mejor, quién recuerda a Altavista?). Claro que puede pasar también en empresas que no vivan de internet pero primero, no están tan caras en función de sus beneficios actuales y nunca será tan rápida su caída (por ejemplo, Nokia perdió su hegemonía hace mucho pero seguía teniendo ingresos, fabricando, vendiendo, había algo sólido detrás ¿qué tenía Terra Lycos?) En cualquier caso, como dije antes, sólo sabremos si son una burbuja el día que ésta estalle… mientras tanto hay que reconocer que quien apuesta a esos valores se está forrando. Eso sí, hay evidencias de que el número de burbujas está aumentando las últimas décadas

Y en cuanto a las bolsas, tras una primera mitad de diciembre decepcionante, el lunes empezó la 2ª quincena con euforia sin motivo aparente, como tampoco se esperaba el subidón de Wall Street tras la decisión de la FED de empezar a retirar estímulos (en vez de 65 mil millones al mes comprará 55 mil millones) pero esa reacción demuestra dos cosas: lo alcista que es la tendencia bursátil y lo bien que sabe comunicar la FED. No me extraña que los mercados estén tan enamorados de Bernanke ya que algo de lo que empezó a hablar en mayo y que provocó caídas entonces y que se advertía como el mayor peligro para los inversores, ha sido digerido con éxito y en máximos cuando por fin ha llegado 7 meses después. Quizás pasado el “calentón” empiece a pesar negativamente puesto que una reducción de la liquidez siempre es mala pero como el FOMC también anunció tipos de interés bajos durante más tiempo, de momento se compensa. En cualquier caso, todo esto apunta a un mejor comportamiento de las bolsas europeas respecto a Wall Street y –esperemos- a un $ más fuerte y un € más débil. Por desgracia, lo lógico no es siempre lo que pasa.

Se adjunta enlace original para poder ver algunos links

La semana en los mercados | Euribor

Última edición: