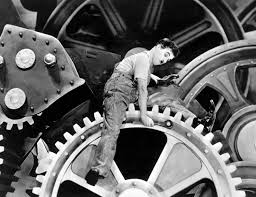

Con la revolución industrial ya apareció un movimiento obrero, precursor de los grandes movimientos que llegaron después, cuyos postulados defendían que las máquinas acarrearían la destrucción de la humanidad. El Ludismo defendió violentamente el trabajo manual frente al mecanizado por entender que la mecanización y su abaratamiento de costes motivaban la precarización (aún más) de la vida de la clase obrera, ya que una sola máquina podía desarrollar el trabajo de varios hombres. Los disturbios se extendieron por toda Europa (Inglaterra sobre todo), alcanzando a España entre 1820 y 1835. La historia demostró que estos temores de la clase obrera no eran totalmente fundados, y que la propia mecanización demandó mucha más mano de obra que la que destruyó. Sin embargo, esto fue posible gracias a la implementación del consumismo como forma de vida: se descubrió que el beneficio era mucho mayor si los salarios que se pagaban podían usarse para consumir aun en mayor medida los bienes que se producían: desde entonces el consumo generalizado de todo tipo de bienes se universalizó espoleado también por el fenómeno del aumento del crédito, que dio alas a los trabajadores para acceder a bienes que hasta ese momento se le habían negado.

Sin embargo, a día de hoy podríamos estar en un proceso similar al de los albores de la revolución industrial. La progresiva tecnificación de los procesos productivos, la revolución de los procesos informáticos, con Internet a la cabeza, y la globalización de la economía están provocando la pérdida de empleos en los países desarrollados que tardarán mucho en recuperarse, si es que alguna vez lo hacen. Las grandes corporaciones han trasladado, o están trasladando sus procesos productivos a países en vías de desarrollo, donde la mano de obra tiene un coste irrisorio, lo que hace que el desempleo cunda en los países desarrollados. Pero es que también está produciéndose un desplazamiento de los mercados: a día de hoy, a casi todas las grandes corporaciones les afecta más lo que ocurra en China, o la India, o Brasil, que lo que ocurra en Portugal, Grecia, España, etc. y pronto posiblemente Alemania, Gran Bretaña o incluso Estados Unidos. La razón es simple: allí están sus grandes centros de producción, pero también sus principales mercados.

El resultado de esto es entonces evidente: la globalización y la mecanización de procesos están provocando en los países desarrollados una serie de efectos perversos cuya solución puede necesitar reajustes muy serios. La consecuencia simplemente se centra en la previsible incapacidad de los estados desarrollados de mantener el modelo de economía del bienestar.

La ecuación es bien sencilla; si las empresas se marchan a lugares donde no sólo poder aprovechar la mano de obra barata, sino también las economías de escala, menores costes de transporte y una mayor disponibilidad de recursos, los mercados de los países desarrollados irán poco a poco perdiendo capacidad de consumo, ya que sólo una mínima parte de población podrá trabajar en un cada vez mayor sector servicios, en términos relativos. Si con la primera revolución industrial, la industria desplazó al sector agrícola como motor de la economía, con la globalización la industria desaparece de los países desarrollados. El desempleo que se genera y se generará aún más en las economías occidentales sólo puede ser combatido con una cada vez mejor y más oportuna formación, centrada sobre todo en los sectores sobre los que occidente conserva ventajas relativas: sobre todo en el sector servicios.

Algunos de los posibles escenarios que se pueden dar después de este proceso podrían ser:

Sea como sea, lo cierto es que el mundo está cambiando a pasos agigantados. El centro económico del mismo se está desplazando, o más bien difuminando, y el trabajo, el acceso a la información, el reparto de los recursos y la misma sociedad, tal y como los conocíamos antes de la crisis, se han marchado para quizás nunca más volver.

La presidenta del Banco Central Europeo (BCE), Christine Lagarde, ha expresado que la institución está…

El Euribor es el índice de referencia más utilizado en las hipotecas variables en Europa…

El mercado inmobiliario español sigue generando opiniones encontradas entre ciudadanos y expertos. Según un informe…

La rentabilidad media bruta que obtiene un propietario por arrendar su vivienda en España se…

Hola ¿Qué tal? Yo bien, gracias por preguntar. Bueno, realmente estoy como vosotros, con una…

La economía española sigue mostrando un notable dinamismo, al crecer un 0,8% en el tercer…

Ver comentarios

http://www.droblo.es/condonar-no-es-suficiente/

-

Viñeta del esfuerzo conjunto http://dlvr.it/8jYg9m

El Tesoro ha colocado 2.516Mn€ en letras a 3 y 9 meses, respectivamente,

en el medio del rango del objetivo de emisión (2.000/3.000Mn€) y con demanda

alta (8.416Mn€). Los tipos de interés siguen reduciéndose (0,0% a 3

años y 0,12% a 9 meses). El Tesoro ha emitido 43.685Mn€ entre bonos y

letras en lo que va de año, que representa el 18% de las emisiones brutas

totales en 2015e, unos 239.369Mn€.

El Tesoro ha colocado 2.516Mn€ en letras a 3 y 9 meses, respectivamente, en el

rango de emisión previsto (2.000/3.000Mn€). El ratio de cobertura conjunto es de

3,35x vs. 2,97x de la última subasta del 27 de enero.

Destacamos los siguientes aspectos de la subasta:

Mayor demanda. El importe nominal total solicitado hoy ha sido de 8.416Mn€,

por encima de los 7.612Mn€ solicitados en la anterior subasta a estos plazos, que

tuvo un objetivo de emisión igual que el de hoy.

La adjudicación en el tramo no competitivo, donde suelen realizar sus peticiones

otros órganos públicos (como el Fondo de Reserva de la Seguridad Social) ha sido

de 2,6Mn€ entre las letras a 3 y 9 meses (0,1% del total adjudicado) frente a

0,9Mn€ en la anterior subasta a estos plazos (0,04% del total adjudicado).

El esfuerzo de colocación sigue en mínimos. La cola de la subasta (TIR marginal

– TIR media) de las letras a 3 meses es de 0,8pb vs. 1,2pb previo y en las

letras a 9 meses es de 0,4pb vs. 0,6pb en la anterior subasta.

Menores tipos de interés. Los tipos de interés medios a 3 meses (0,00%) y 9

meses (0,12%) son algo menores que en la última subasta, el 27 de enero

(0,02% y 0,14%, respectivamente).

Financiación del Tesoro en 2015

El Tesoro ha emitido 43.685Mn€ entre bonos y letras en lo que va de año, que representa

el 18% de las emisiones brutas totales en 2015e, unos 239.369Mn€.

Bonos: las emisiones de bonos en lo que va de año (27.682Mn€) representan el

19,5% del objetivo de emisión bruta de bonos prevista para 2015, 141.996Mn€

(91.996Mn€ en vencimientos más 50.000Mn€ de emisión neta, que incluye los fondos

de financiación de comunidades autónomas y entidades locales).

Letras: las emisiones de letras en lo que va de año (16.003Mn€) representan el

16,4% de la emisión bruta de letras prevista para 2015, 97.373Mn€ (92.373Mn€

corresponden a vencimientos y 5.000Mn€ corresponden a financiación neta). Las

amortizaciones de letras y, por tanto, la emisión brutal total del Tesoro dependerá de

la ejecución de la emisión de Letras a lo largo de 2015.

Los gráficos que demuestran los ridículos rendimientos de los bonos españoles

http://lacartadelabolsa.com/leer/articulo/los_graficos_que_demuestran_los_ridiculos_rendimientos_de_los_bonos_espanol …

“Las ciudades del Reino de España mudan de piel. Han muerto los pequeños negocios ¿Hay alternativas?

http://lacartadelabolsa.com/leer/articulo/las_ciudades_del_reino_de_espana_mudan_de_piel._han_muerto_los_pequenos_neg …

La presidenta de la Reserva Federal de Estados Unidos, Janet Yellen, dijo el martes que la economía del país está haciendo avances constantes, pero que la Fed mantendrá la paciencia sobre un aumento de la tasa de interés debido a que hay demasiados estadounidenses sin empleo, el crecimiento de los salarios sigue siendo lento y la inflación es demasiado baja.

En su informe económico semestral al Congreso, Yellen trató de explicar cómo la Fed podría comenzar a subir la tasa, actualmente en mínimos cercanos a cero. Dijo que el uso continuo de la palabra "paciente" por parte de la Fed significa que es poco probable un alza de la tasa en los próximos dos encuentros del banco, por lo menos.

Cuando la Fed finalmente cambie su forma de expresarse, dijo Yellen, eso no significará necesariamente un cambio inminente en la política monetaria. Más bien, agregó, indicará que puede empezar a sopesar aumentos de la tasa sobre una base de "reunión por reunión".

Yellen hizo sus declaraciones en un momento delicado para la Fed. Después de recibir elogios por la forma en que manejó su primer año como presidenta del banco central, Yellen enfrenta un desafío más difícil este año: deberá pilotar la transición desde los tipos de interés históricamente bajos a un período en que la Fed empiece a subir la tasa mientras trata de mantener la calma en los mercados financieros y el crecimiento económico.

El testimonio de Yellen respaldó la opinión de los analistas de que es poco probable un alza de la tasas antes de junio o incluso en todo el año.

Como era de esperar, Yellen se apegó estrechamente a las opiniones reveladas en las minutas de la reunión de la Fed del 27 y 28 de enero, cuando los funcionarios del banco central reconocieron que la economía finalmente está cobrando fuerza casi seis años después de que el país comenzó a salir de la peor recesión desde la década de 1930.

Sin embargo, muchos republicanos se han quejado de que la prudencia de la Fed para aumentar la tasa eleva el riesgo de que la inflación pueda alcanzar niveles preocupantes en el futuro, lo que obligaría a la Fed a aumentarla más rápidamente.

En China, la leche pasa del auge a la bancarrota http://dlvr.it/8jsZ14

La intervención de la corona danesa frente al euro, ¿control de capitales? http://dlvr.it/8jtfkS

El momento de los chicharros ha llegado http://dlvr.it/8jfVLc

El promedio industrial Dow Jones y el índice Standard & Poor's 500 alcanzaron nuevos récords el martes, con lo que superaron las marcas que registraron la semana pasada.

El compuesto Nasdaq también acumula ganancias en lo que va del año y el martes registró su décimo avance consecutivo.

El impulso provino del ánimo de los inversionistas luego de escuchar a la presidenta de la Reserva Federal, Janet Yellen, decir al Congreso que el banco central será paciente con relación al aumento en las tasas de interés a medida que mejora la economía.

"Los mercados han estado muy atentos al testimonio de Yellen y querían ver si iba a haber un cambio en el panorama para el primer aumento a las tasas por parte de la Fed", dijo David Lefkowitz, estratega de Wealth Management Research. "La respuesta corta a eso es: realmente no. Como mínimo, la Fed no va a hacer nada de inmediato".

Una evolución positiva en los esfuerzos de Grecia para asegurar su plan de rescate más reciente y ganancias de Home Depot también alegraron a los corredores. En el caso de la cadena de tiendas para mejoras en el hogar, sus acciones subieron 4,4%, el mejor desempeño en el Dow Jones.

El Dow subió 92,35 puntos (0,5% ) y cerró en 18.209,19. El S&P 500 avanzó 5,82 unidades (0,3% ) para concluir en 2.115,48, y el compuesto Nasdaq, con fuerte predominio de emisoras tecnológicas, ganó 7,15 puntos (0.1% ) y quedó en 4,968,12.

Aunque todavía debe eclipsar los niveles alcanzados en la era de las empresas punto com, el Nasdaq está 81 puntos arriba de su máximo alcanzado en marzo del 2000.

Los tres principales índices acumulan ganancias en lo que va del año. El S&P 500 ha cerrado este mes con cuatro marcas históricas y el Dow con dos.

El mercado alcista actual, que ahora está en su sexto año, ha sido alentado por el fuerte crecimiento en las ganancias de las empresas y las bajas tasas de interés, lo que vuelve más atractivo el mercado de acciones en comparación con los bonos.

Las declaraciones de Yellen ante el Congreso el martes sugieren que las tasas de interés, parte de esa dinámica, posiblemente no cambiarán de inmediato.

"Hay un poco de incertidumbre sobre cuándo subirán las tasas, pero eso no va a suceder antes de lo esperado", dijo Lefkowitz.

Los sucesos en Grecia también impulsaron a los mercados. Los acreedores del país aprobaron las reformas que Atenas necesita para obtener una extensión de su programa de rescate financiero.

"No eran noticias inesperadas, pero son bienvenidas", dijo Brad Sorensen, director de mercado en el Centro Schwab de Análisis Financiero. "No tendremos que preocuparnos al menos por algunas semanas".

La noticia impulsó los principales indicadores en Europa. El británico FTSE 100 subió 0,5% a un récord de 6,949 puntos. En Francia el CAC-40 avanzó 0,5%, el alemán DAX ganó 0,7% y la bolsa de Atenas subió 9,8%.

En Estados Unidos, el rendimiento de los bonos del Tesoro a 10 años, de referencia, bajó a 1,98% desde 2,06% el lunes.

El petróleo descendió por quinto día seguido al perder 17 centavos y cerrar en 49,28 dólares por barril en Nueva York. El crudo Brent, de referencia para muchas refinerías en Estados Unidos, retrocedió 24 centavos y concluyó en 58,66 dólares por barril en Londres.

¿que no veis que la crisis ya es historia? hay que estar ciego para no ver que la tendencia ha cambiado y que hay que confiar en Rajoy porque consiguió lo que ZP no pudo y lo que otros países de Europa tampoco. Menos quejas y a arrimar el hombro que no estamos tan mal y sobre todo, vamos por el buen camino