Euríbor hoy: 2.439%

Media marzo: 2.432% (0.025)

Variación anual marzo: -1.286

Actualizado el 17 de marzo de 2025

Media marzo: 2.432% (0.025)

Variación anual marzo: -1.286

Actualizado el 17 de marzo de 2025

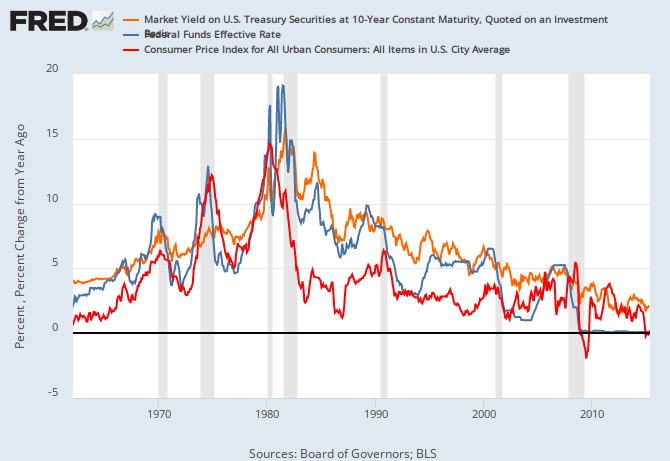

El gran sobreprecio que han acumulado hoy los bonos, ofreciendo unas rentabilidades paupérrimas, son fruto de una megatendencia que se inició a principios de los años ochenta, en un momento en el que la inflación se encontraba desatada y propició que la rentabilidad real de la bolsa cayera hasta niveles negativos. El punto de partida de esta megatendencia alcista en el mercado de bonos fue el denominado “Shock Volcker”, por la subida de tipos que efectuó Paul Volcker al frente de la autoridad monetaria desde 1978. El objetivo de esa política monetaria era enfriar la economía estadounidense porque desde los años sesenta el IPC había estado subiendo por el incremento de la oferta monetaria, efectuado en cada uno de los mandatos de la Fed. En abril de 1980, el IPC interanual era de un 14,5%, en ese momento la rentabilidad del bono estadounidense a diez años era de algo más de un 13%, Volcker subió a máximos los tipos hasta el 19%, provocó una crisis, restauró la confianza en los mercados y sentó la base para iniciar una megatendencia en los bonos que está vigente hasta nuestros días.

El efecto en la inflación fue inmediato, el IPC cayó hasta un mínimo del 2,35% (dato interanual de julio de 1983). El precio de los bonos empezó a subir, por lo que las rentabilidades de los bonos fueron cada vez a menos. Tal y como se observa en las líneas azul y naranja del gráfico, que representan respectivamente los tipos de interés y la rentabilidad del bono estadounidense a diez años, en estos últimos 35 años hemos asistido a un proceso decreciente en estas dos magnitudes, hasta que los tipos de interés han tocado a 0,25%.

Los inversores que tienen en cartera bonos son de perfiles conservadores que buscan un cupón fijo para su inversión, alejándose de los riesgos vinculados a la renta variable. ¿Pero son tan seguros los bonos como puedan parecer? Probablemente mantener un bono en el largo plazo sea la manera más fácil de obtener rentabilidades reales negativas en los próximos años, incluso aquí en Europa ya los tenemos cotizando con rentabilidades negativas ¿No es suficiente aviso? A día de hoy existen muchos indicadores que nos avisan de que la gran tendencia de los bonos estaría tocando a su fin… si no lo ha hecho ya, así que resumiremos el por qué esa megatendencia de más de 35 años en vigor tiene sus horas contadas.

La Reserva Federal debe subir tipos sí o sí, los tipos federales se han mantenido en el 0,25% desde finales de 2008 y seguramente esta subida se materialice en otoño de este año. Este incremento del precio del dinero tendrá un impacto en la caída del precio del bono haciendo que suba la rentabilidad de los bonos, del mismo…. Una especie de “Shock Volcker” pero con efectos inversos, ya que partimos desde mínimos en los tipos federales.

¿Volverá la inflación? Muchos se han quedado atónitos porque la impresión monetaria que ha llevado la Reserva Federal en los últimos años, ampliando el balance hasta 4,5 billones de dólares, no ha generado inflación, es más el IPC interanual de abril de ese año es de -0,2%. La inflación está… pero no en la economía, porque ha sido el circuito financiero quien ha absorbido esa masiva liquidez y ha llevado por ejemplo al S&P500 a máximos históricos por encima de los 2.000 puntos. Es más, cuando está burbuja de renta variable que nos han organizado haga sus maletas y desaparezca, el dinero de alta potencia, mediante el crédito privado, debería volver a la economía generando aumentos en los niveles de inflación, lo que perjudica de forma clara al comportamiento de los bonos.

Para acabar, debemos de pensar en el escenario… ¿Cuáles son los intereses del gobierno de Estados Unidos? Recordemos que Estados Unidos se encuentra con una deuda pública del 102% de su PIB, lo que se traduce en más de 18 billones de euros… Es el momento idóneo para pasarle “la factura”, mediante la inflación, a todos aquellos que poseen bonos o han sido ahorradores en estos años para reducir el valor real de la deuda, del mismo modo que se efectuó entre los años sesenta hasta principios de los ochenta.

La industria de los videojuegos hace décadas que dejó de ser un pequeño segmento dentro…

Más de 24 millones de contribuyentes tienen una cita obligada con Hacienda en los próximos…

El Euribor es el índice de referencia más utilizado en las hipotecas variables en Europa…

Si estás pensando en trabajar este verano, esta puede ser tu oportunidad. Mercadona, una de…

La Agencia Tributaria ha trazado su hoja de ruta para el año 2025 con un…

Hola ¿Que tal? Yo bien, gracias por preguntar. Pues ya está, ya es San Patricio…

Ver comentarios

Es muy interesante, pero yo tengo dudas. Soy un inversor en fondos de renta fija a largo plazo.

No acabo de entender eso de la burbuja de los bonos: si cae el precio de los bonos de estados, parece que sube la rentabilidad de los fondos de renta fija y viceversa. ¿No?

Y tampoco entiendo la predicción implicita en el artículo que dice:

1- Caerá la bolsa al dejar de entrar la liquidez de los Bancos centrales,

2- La liquidez irá a la economia real

3- Subirá la inflación

4- Como consecuencia caerán los bonos.

Pero, ¿no se supone que los bonos y la bolsa son opuestos? cuando uno sube otro baja y viceversa.

En este caso, caerán los dos?

En todo caso, enhorabuena por el artículo..

Gracias por tus palabras te contesto a los planteamientos.

1. La liquidez del la Fed se ha ido al circuito financiero prueba de ello sería que la velocidad de circulación de M2 está en mínimos de 50 años y la valoración de la bolsa se encuentra por encima de niveles de 2007 o 1927. Eso no significa que mañana vaya a caer, sino que el riesgo es muy elevado por cada punto porcentual de rentabilidad... Siempre puede subir más...

2. Cuando a Wall Street le den el zarpazo de los osos, hay dos escenarios que se pueden dar: O bien la Fed vende los bonos del balance o bien no. Si lo hace, retira la liquidez del mercado lo que incentivará mayores caídas, por contra si la Fed se queda quieto, todo ese dinero de alta potencia entrará a la economía real mediante el crédito privado y aparecerá la inflación. Ese segundo escenario considero que es el más probable porque al Gobierno le interesa depreciar la carga de la deuda que está en 18 billones.

3. No es lo mismo rentabilidad del bono que la rentabilidad real... Si tienes un bono que te da un 2% y la inflación es de un 4%, en términos nominales ganas un 2% pero en términos reales, descontando la inflación, pierdes dos puntos porcentuales de poder de compra.

4. Cuando digo que los bonos caerán me refiero al precio de los bonos que tiene correlación directa con la bolsa, por lo que la rentabilidad subirá... Si la inflación es de un 4% como mínimo comprarías un bono que te diera un 4%, más una prima...

5. En EEUU la burbuja es de RV por las tres QE, aquí en Europa la burbuja es de bonos. Recordemos que hicimos una LTRO al 1% para salvar a la banca y los estados, luego se incentivo a comprar bonos mediante el "whatever it takes" y finalmente se ha materializado la QE para traspasar los activos del balance de la banca al BCE... Al final ha sido monetizar la deuda, más una transferencia a la cuenta de resultados de las entidades.

Espero que haya contestado tus dudas.

Saludos