En prácticamente la totalidad de manuales de bolsa, se nos dice que las subidas de tipos de interés afectan de manera negativa a las bolsas y que las bajadas de tipos de interés afectan de manera positiva a las bolsas. La explicación es muy sencilla, con los tipos de interés bajos las empresas pueden incrementar beneficios al reducir gastos y acceder al endeudamiento a costes más bajos lo que les permitirá ejecutar diferentes inversiones. Al incrementarse los tipos de interés, los proyectos de inversión son menores al tener que seleccionar aquellas inversiones que ofrezcan un retorno superior al coste de la financiación. Evidentemente, existe un periodo de adaptación ya que desde que se bajan o suben los tipos de interés hasta que ésta política monetaria afecta a las cuentas de resultados de una empresa, trascurre un cierto tiempo.

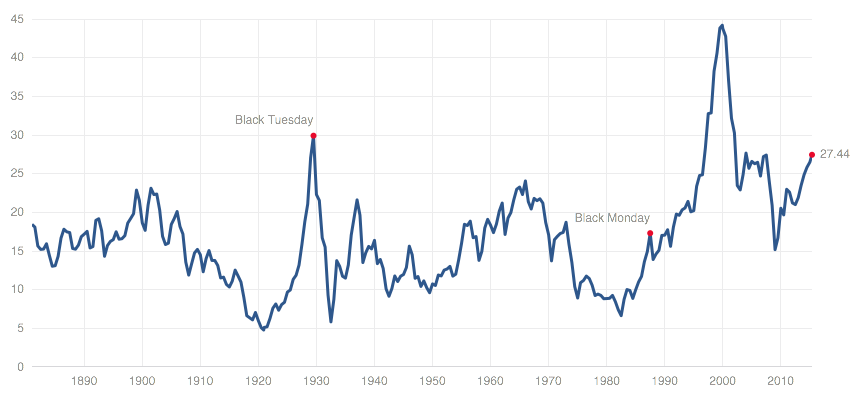

Partiendo de ésta explicación teórica, vamos a ver en el siguiente gráfico que se estructura de la siguiente manera: En el eje de las ordenadas, tenemos el PER de Shiller de la Bolsa norteamericana que es básicamente la relación entre el precio y el promedio de los beneficios en los últimos diez años ajustados a la inflación. Por otra parte, en el eje de las abcisas tenemos la rentabilidad del bono a 10 años que está especialmente vinculada a los tipos de interés.

En la dispersión de los datos del gráfico se puede apreciar que por lo general, cuando los tipos de interés, se sitúan entre el 1 por ciento y el 5 por ciento, la bolsa tiende a mostrar cada vez múltiplos de valorización más altos, gracias a una combinación de subidas de precio de las bolsas y una inflación baja. Cuando los tipos de interés pasan del 5%, se aprecia de forma clara que los múltiplos del Per de Shiller, tienden a bajar de manera progresiva. Esto sucede porque el ajuste de la inflación a partir de esos niveles destroza cualquier rentabilidad, ya que si tenemos una rentabilidad del 5% y la inflación es de un 8%, a pesar de ganar de manera nominal, en términos reales estamos perdiendo tres puntos porcentuales.

Por otra parte, con las primeras subidas de tipos la bolsa tiende a subir porque esa subida de tipos se relaciona con un escenario de recuperación y por ello, las bolsas siguen subiendo. A partir de un cierto punto que podríamos situar entre el 4 y el 5 por ciento, las subidas de tipos tienen la intención de frenar una economía recalentada por la inflación y provocan que los múltiplos de valoración bursatil cada vez sean menores. Ese escenario lo vivimos entre mediados de los años sesenta y principios de los ochenta que la inflación no paro de subir, por el incremento de la oferta monetaria en la economía estadounidense y los tipos de interés, de la mano de Paul Volcker, alcanzaron un máximo del 19% para detener la espiral inflacionista.

Esto no significa que si la Fed empieza a subir tipos de interés y hasta que no llegue a un entorno del 4-5%, la bolsa norteamericana vaya a seguir subiendo porque la inflación que tenemos no es precisamente una inflación económica que afecte a la cesta de la compra de los consumidores estadounidenses sino una inflación financiera promovida por los planes de impresión de la Reserva Federal que ha facilitado que selectivo bursátil alcance un PER de Shiller actual de 27,44 veces, una de las valoraciones más altas de nuestra historia. Es más el escenario más razonable, partiendo de los niveles actuales comparados con las valoraciones históricas, sería que se produjese en primer lugar una caída bursátil que redujera el numerador del PER de Shiller y seguidamente, que la inflación se fuera incrementando a un ritmo superior que la rentabilidad de la bolsa para ofrecer valoraciones más cercanas al promedio histórico y no tan alejadas como las actuales.

1 comenta

Las expectativas de inflación en USA según los analistas no se acercan a lo que busca la FED como ideal para así subir los tipos. Los analistas van por un lado y la FED por otro. Eso sí, la subida de tipos no está descontada. De estos programas de relajación monetaria no es fácil salir, nunca habrá el escenario ideal para empezar a eliminarlos.