La curva de Rendimiento del bono estadounidense invertida es un importante indicador de recesión. Pero la curva de rendimiento no siempre ha permanecido invertida antes y durante la recesión. En un tablero interactivo de seguimiento, se enfoca en las tendencias de la curva para el período entre la inversión de la curva de rendimiento y una recesión, y encuentra que en el pasado la curva de rendimiento se normalizó varias veces antes del inicio de cada una de las tres últimas recesiones.

La curva de rendimiento es un gráfico que representa los rendimientos de los bonos del Tesoro de los Estados Unidos a múltiples vencimientos. Normalmente, se inclina con pendiente positiva ya que los tipos a corto plazo son más bajos que los tipos a largo plazo, ya que las inversiones a largo plazo atraen primas de riesgo adicionales.

Una curva de rendimiento invertida es una situación en la que los tipos a largo plazo son más bajos que los tipos a corto plazo, lo que sugiere que los mercados esperan una recesión, que reducirá los tipos de interés a corto y medio plazo.

Como se muestra en el gráfico siguiente, el número de “correcciones” de la curva de rendimiento ha oscilado entre 0 y 8 en las últimas 5 recesiones. Antes de las dos primeras recesiones, la curva de intereses permaneció invertida antes del comienzo de la recesión. Sin embargo, durante las tres últimas recesiones, la curva de rendimiento se corrigió varias veces antes de que la economía estadounidense entrara en recesión.

La cifra más alta fue de 8 durante la recesión de 2008.

En los últimos meses, la curva de rendimiento se ha corregido una sola vez desde la inversión.

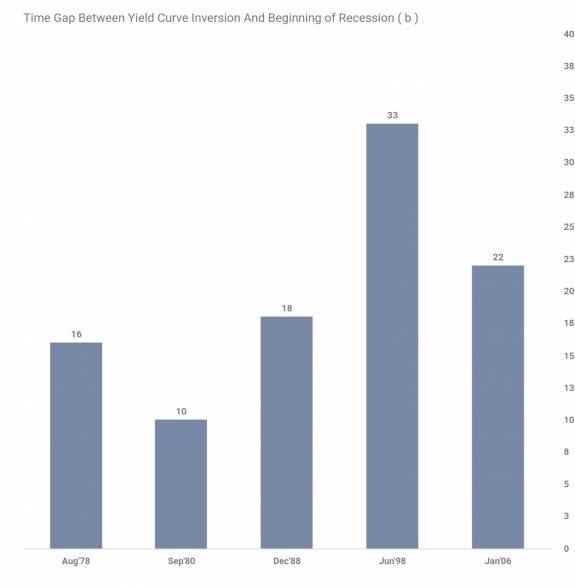

La duración entre la primera normalización de la curva de rendimiento después de que se haya invertido y el comienzo de la recesión (el ‘período de retraso’) ha variado de 0 a más de 1000 días (33 meses) en las últimas 5 recesiones. Durante las dos primeras recesiones, no hubo ningún retraso ya que la curva de intereses permaneció invertida antes de la recesión. El retardo fue más alto, de más de 1000 días, durante la crisis de 2001, pero fue menor, de 700 días, antes de la recesión de 2008.

La curva de rendimiento se mantuvo normal más del 50% de las veces en cada uno de los 3 últimos recesos antes de la recesión. La curva permaneció corregida durante casi el 65% de las veces en el rezago anterior a la recesión de 2001. Sin embargo, la curva de rendimiento permaneció invertida durante todo el período de rezago en las recesiones de 1980 y 1981.

Como viene siendo habitual, para aquellos que no entráis aquí obsesivamente todos los días, os…

El precio medio del día 22 de diciembre de 2024 es de 0.106 €/kWh, lo…

El mercado hipotecario en España ha dejado atrás la parálisis que lo caracterizó durante los…

El mercado hipotecario en España ha registrado un impresionante crecimiento del 60,8% en octubre en…

El precio medio del día 21 de diciembre de 2024 es de 0.142 €/kWh, lo…

El Euribor es el índice de referencia más utilizado en las hipotecas variables en Europa…

Ver comentarios

Truño. no hay quien te entienda, de acuerdo a la vurva actual, va a haber o no recesion?