Los tipos de interés negativos en los Estados Unidos eran antes inimaginables. El coronavirus ha cambiado eso. Aunque la Reserva Federal casi lo ha descartado, el gran impacto económico y en los mercados financieros de la pandemia ha obligado a los inversores a pensar seriamente en las implicaciones de un cambio de política tan drástico.

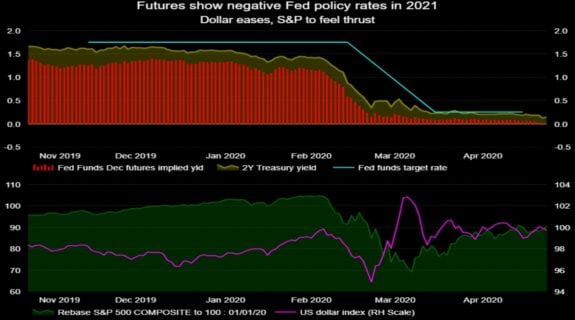

Las opciones de tipos, que miden las expectativas de la política monetaria, implicaban el lunes una probabilidad del 23% de que la tasa clave de los fondos federales bajara por debajo de cero a finales de diciembre, según los datos de BofA Securities, que citaban opciones de vencimiento a corto plazo en las tasas de intercambio de los Estados Unidos a un año. Eso se compara con el 9%-10% de probabilidad de la semana pasada.

Los futuros de los fondos federales están cotizando en tasas de aproximadamente un punto base por debajo de cero para junio de 2021 mientras la pandemia golpea a la economía de EE.UU. hacia su mayor caída desde la Gran Depresión.

Los movimientos de precios sin precedentes muestran un mercado que se prepara para lo impensable, y los inversores se preparan para las consecuencias que van desde una reducción de los beneficios bancarios hasta la rentabilidad de los bonos se sitúe bajo cero, la agitación del mercado monetario y las salidas de capital.

Los inversores se preocupan de que los Estados Unidos crucen el límite de cero puedan tener mayores efectos secundarios perturbadores en los mercados monetarios que los años de tipos negativos en Europa y Japón.

El límite inferior de la tasa de referencia de la Reserva Federal ya es cero. Los tipos negativos son generalmente vistas como una medida de emergencia para estimular aún más el crecimiento.

Sin embargo, debido a que años de políticas de este tipo en Europa y Japón no han logrado proporcionar una panacea, hay mucho escepticismo sobre si los Estados Unidos seguirán el ejemplo.

El Presidente de la Reserva Federal, Jerome Powell, dijo en marzo que es poco probable que las tasas negativas ayuden a la economía. Los inversores esperan que refuerce ese mensaje durante los comentarios de la transmisión por Internet programada para el miércoles.

El retroceso político de una medida que perjudicaría a los ahorradores, en un país donde el ahorro es parte de la psique nacional, también sería difícil de navegar, como también perjudicaría al sector financiero que depende de los márgenes de los tipos de interés para los ingresos por préstamos.

Aún así, el daño económico causado por la pandemia del coronavirus ya ha obligado a la Reserva Federal a desplegar una gama de programas sin precedentes, incluyendo la expansión de su compra de bonos corporativos para incluir alguna deuda de grado especulativo.

La política redistribuye eficazmente los ingresos de aquellos que se han beneficiado de muchos años de préstamos a aquellos que necesitan pedir prestado, dijo. “En ese sentido, son similares a varios programas de apoyo a los ingresos y a la renta para aquellos que han sido afectados por los cierres”.

El precio medio del día 22 de diciembre de 2024 es de 0.106 €/kWh, lo…

El mercado hipotecario en España ha dejado atrás la parálisis que lo caracterizó durante los…

El mercado hipotecario en España ha registrado un impresionante crecimiento del 60,8% en octubre en…

El precio medio del día 21 de diciembre de 2024 es de 0.142 €/kWh, lo…

El Euribor es el índice de referencia más utilizado en las hipotecas variables en Europa…

Ver comentarios

– Livraria Cultura