Seguimos pensando que los mercados se anticipan a lo que va a suceder en la economía y es verdad que algunos movimientos puntuales nos pueden hacer pensar así pero desde hace mucho tiempo, los mercados van por un lado y la economía real va por otro. Un buen ejemplo lo tenemos en el IBEX que tuvo su máximo histórico en Noviembre de 2007 cuando marcó 15.945 puntos (ahora ronda los 6.800), según esa máxima de que “la bolsa es un termómetro de la economía” el 2008 tendría que haber sido un año maravilloso y ya sabemos todos los que pasó.

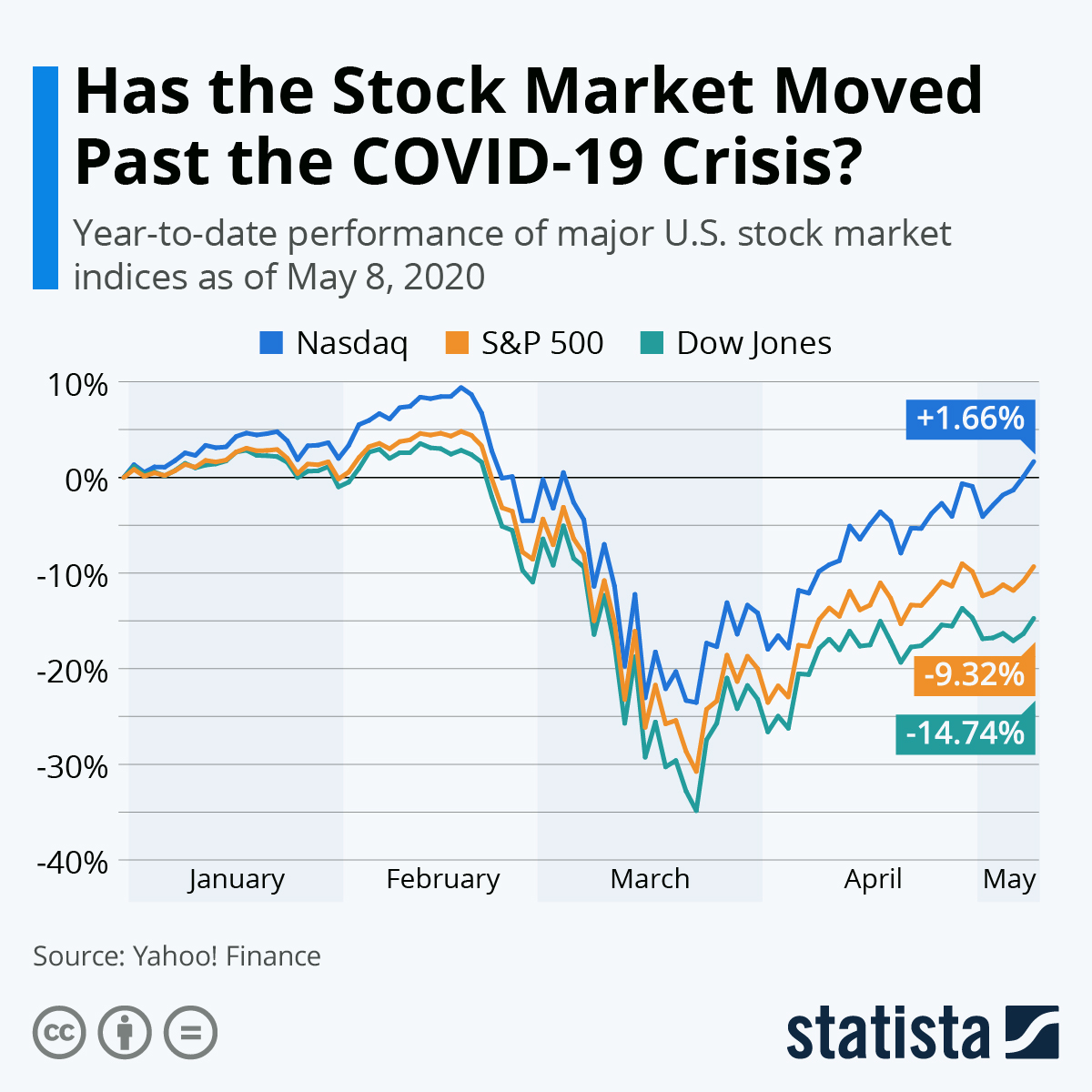

Otro buen ejemplo lo hemos visto este año, con las caídas históricas provocadas por el coronavirus pero lo cierto es que la bolsa más importante del mundo, el Nasdaq está en positivo este año. En el mes en el que 20,5 millones de americanos perdieron sus trabajos, el índice de acciones S&P 500 registró su mejor mes en 33 años.

Durante años, el mercado se ha ido distanciando cada vez más de la economía real aunque su vinculación se resalta cuando interesa, por ejemplo a Donald Trump confía su reelección en un buen comportamiento bursátil ya que muchos todavía ven los índices como un indicador clave. Principalmente en EEUU tienen mucho apego a las cifras de Wall Street y tanto las caídas como las subidas tienen un gran impacto psicológico. Eventos como el crack del 29 está en su cultura a la altura de un Pearl Harbour o un 11S, fechas históricas que han creado un trauma en su sociedad.

El crack dejó a los estadounidenses fuera del mercado de valores durante décadas y no fue hasta la década de los 50 cuando las principales instituciones de Wall Street comenzaron a convencer a las clases medias para que invirtieran a medida que crecía la prosperidad de la posguerra. La Bolsa de Nueva York impulsó una campaña que instaba a la gente a “ser dueña de su parte de los negocios estadounidenses”. Y durante los siguientes años si hubo una estrecha vinculación entre las mayores empresas estadounidenses y la salud general del país, en parte porque sus enormes nóminas ayudaron a impulsar la expansión de la clase media. Las empresas vendían en EEUU y contrataban a mucha gente de EEUU.

¿Y a qué se debe este desfase tan grande que vemos ahora?

Parte de la razón es la composición del mercado de valores, y el hecho de que las gigantescas empresas que componen el S&P 500 operan bajo circunstancias muy diferentes al del resto de las compañias. Son altamente rentables, poseen importantes sumas de dinero en efectivo y tienen acceso regular a los mercados de bonos. Además son más globales ya que entorno al 40 por ciento de sus ingresos vienen del extranjero.

Las cinco mayores empresas que cotizan en bolsa -Microsoft, Apple, Amazon, Alphabet (Google) y Facebook- han seguido subiendo este año, ya que los inversores apuestan a que estos gigantes emergerán en una posición aún más dominante después de la crisis. Hasta finales de abril, estas compañías subieron entorno a un 10 por ciento en lo que llevamos de año, mientras que las otras 495 compañías del S&P bajaron entorno a un 10 por ciento. Tanto Microsoft como Amazon y Apple valen cada una más de 1 billón de dólares y representan una quinta parte del índice, el nivel más alto en 30 años. Y ahí está la trampa, que los índices como el S&P 500 se ponderan para reflejar el rendimiento de las empresas más grandes y rentables. En las últimas semanas, las acciones de esas empresas no sólo se han desviado en la dirección opuesta a las perspectivas de la economía de los Estados Unidos, sino también del resto del propio mercado de valores.

Por tanto no es que la bolsa anticipe que la economía se va a recuperar en V si no que lo harán Microsoft, Apple, Amazon, Alphabet y Facebook

7 comentarios

En relación con el artículo de hoy,

En un mundo globalizado como el de hoy y a pesar del peso de los servicios, creo que el mejor indicador de bolsa es el Baltic Dry Index. Pero vamos, yo prefiero los indicadores clásicos, ver el consumo de cemento, el PMI manufacturero y de servicios, el ipc y si quieres el dato de paro aunque sea retrasado para confirmar la tendencia.

Tambien me gusta ver los niveles de endeudamiento de familias y empresas para ver por donde van a ir los tiros y los niveles de deuda publicos (Y ahora estoy comiendo palomitas viendo a Italia a la que Holanda quiere dar una patada que podría poner patas arribas el sistema financiero cuando ellos tienen una deuda privada del 240% de su PIB)

El déficit presupuestario español, mucho mayor que el de la UE https://www.euribor.com.es/foro/index.php?threads/el-d%C3%A9ficit-presupuestario-espa%C3%B1ol-mucho-mayor-que-el-de-la-ue.61695/

–

el peso de la influencia humana sobre el planeta http://www.droblo.es/el-peso-de-la-influencia-humana-sobre-el-planeta/

–

Mapa Mundi de velocidades máximas http://www.droblo.es/mapa-mundi-de-velocidades-maximas/

Viva lo macro…. para los macroeconomistas….

Si hubiera escuchado a los realistas hace 7 años, mis clientes estarían de patas para arriba porque con depósitos al 0’05%. Y 7 años ya es un tiempo considerable.

La Bolsa indicará lo que quiera… los índices indican lo que ven…. y la realidad nos supera.

La sucesiva bajada del Euribor ha generado unas valoraciones muy positivas de la renta fija….. incluso después de este repunte.

Las sucesivas crisis y correciones hacen que en cada vaivén, se bajen unos cuantos ineficaces (en el último, por ejemplo, se ha apuntillado la banca española).

Y yo soy altruista a la hora de opinar sobre grandes magnitudes y tremendamente egoísta a la hora de asesorar/invertir.

Yo no sé si es indicador o no, pero ir a ver a un cliente con un 2’44% anual desde principios de 2017 con todo lo que ha pasado, es una alegría y quiere decir que se ha actuado metódicamente y sin dogmas. Sin dejarse influenciar por los voceros y trabajar, trabajar, trabajar.

Y voy a verlo para meterle un empujón más….. si hay momentos claros en la vida, ahora es uno de ellos. Sin prisa pero sin pausa.

En relación con el articulo y los comentarios de hoy:

Yo en lo de la bolsa soy un cero sin mas.

Pero al modelo económico de hoy le veo unos problemillas, que quiza, solo quiza, no pueden ignorarse mucho mas tiempo…

1. Clarito esta para casi todos, que eso de montar una enorme y creciente montaña de actividad financiera y bursátil, al final se vera limitado por la actividad real, por mucho que eso se quiere ignorar … al igual que otras actividades de ejpertos, asesores , etc… que al final su actividad acaba sujeta a la actividad real productiva… No gusta, pero creo que se ira imponiendo cada vez mas… si se sigue ignorando, el riesgo de que todo eso se caiga, se hace ya palpable cada vez mas…

2. Lo mismo que el punto uno, pero con referencia con las ¿actividades? pagadas por los estados… Que también tienden a crecer mas y mas y la cosa acabara y pronto, llegando a un limite que ya no se podrá traspasar…

3. Quizá del que menos se habla: Producir el china montaña de contenedores llenos con cacharros medio defectuosos , transportarlos a Europa, venderlos y casi enseguida tirarlos … Eso no es virtual, mueve barcos y camiones , genera consumo y según las dogmas que han regido hasta el momento, es economía pura… Pero a pesar de todo eso, no deja de ser un sin sentido colosal… A mi entender, en los tiempos venideros eso no sera un modelo que nos asegure la prosperidad… Y da igual si se produce en China y se transporta aquí o al revés, el modelo de mantener a la economía consumiendo tonterías que no necesitamos y no aportan nada , también se esta agotando…

—

Hace falta un salto cualitativo, si se quiere sostener lo que hay y avanzar… El país que lo haga a tiempo, se asegurara el futuro…

Soy bastante de buscar símiles sencillitos para comprender las cosas. A partir de ahí pues se va complicando el modelo hasta la capacidad de cada uno en el campo concreto.

Cuando hacía mis pinitos en esto de intentar comprender el sistema económico hace ya muchos años, me construí un modelo a partir del cual empezar a indagar y que creo comenté aquí hace tiempo.

El modelo era una mona de Pascua. Con su sector primario y secundario conformando el bizcocho. Cuanto más contundente mejor. Un bizcocho con alto valor añadido podría incorporar algún tipo de mermelada o licor. Pero el bizcocho, contundente.

Luego se incorpora al bizcocho el sector servicios, en forma de clara de huevo batida, mantequilla, fruta confitada,huevos cocidos, etc….por aquello de hacer la vida, o la ingesta del bizcocho más agradable o placentera.

Luego se incorporan los fuegos artificiales o servicios accesorios y prescindibles: velas, cartelitos, bengalitas, cintas, guindas, la figurita de chocolate, etc.

Obviamente, el invento colapsa cuando pesan más el merengue y las bengalas que el bizcocho.

Pero ahora mismo, el único remedio que me queda es aceptar que el modelo está mal, o la ataraxia: nada espero, nada temo. Ni idea.

Yo tengo otro modelo :-) , el de la mesa…

que tiene 3 o 4 patas, mejor si son 4 y encima esta el tablón… cuanto mas estables y sólidos las patas y el tablón, mejor mesa tenemos…

—

y luego encima de la mesa puede haber muchas cosas, desde comida y bebida exquisita, hasta una morena espectacular bailando en poca ropa y pasando por todo lo demás… alrededor de la mesa, puede haber gente de todo tipo, que se alimentan, hacen vida social, hablan de negocios y todo lo demás…

Y el tablón, esta debajo del mantel, y las patas ocultas por el tablón… lo que hay encima y alrededor de la mesa, es mucho mas divertido y chupi guay que lo que son las patas en si…

Solo que está el simple detalle que todo aquello tan guay se viene abajo y acaba perdido si dejamos que alguna de las patas se pudra…

Y llevamos ya tiempo que no es que no se cuiden las patas, sino que se dice a todas horas que las mesas no necesitan ya patas… por eso de que estamos en el siglo XXI y tenemos Facebook y Netflix…

Sin pararse casi nadie ya a pensar que tanto el portatil, como el movil y la TV , como toda nuestra vida, todo esta encima de la mesa…

Errata: “el IBEX que tuvo su máximo histórico en Noviembre de 20017” es 2007 no 2017