En Junio de 2012, en plena crisis de deuda soberana, se empieza a hablar de una Unión Bancaria en la Eurozona cuyo objetivo final sería el siguiente: supervisión única, resolución única y un fondo de cobertura de depósitos (como el FGD español) único. En abril del año pasado el Parlamento Europeo aprobó dicha Unión Bancaria que se está aplicando poco a poco. En noviembre de 2014 empezó el BCE a supervisar directamente a los 123 bancos más relevantes de la Eurozona mientras que el resto lo son por las autoridades nacionales sin perjuicio de que el BCE pueda asumir la supervisión directa de cualquiera de ellos cuando lo considere oportuno. Desde enero de este año una nueva Junta de Resolución está a cargo de los bancos más relevantes y de aquellos que no lo son pero en cuyo proceso es necesario recurrir al nuevo Fondo Único de Resolución que se supone estará operativo el próximo año. Todos estos mecanismos son un poco complejos pero se traduce en que parte de esta nueva estructura tiene la loable intención de evitar que los rescates bancarios los paguen los contribuyentes y a cambio lo hagan los accionistas y acreedores. Así pues, el creado Mecanismo Único de Resolución bancaria (SRM en inglés) establece que en caso de quiebra bancaria:

En Junio de 2012, en plena crisis de deuda soberana, se empieza a hablar de una Unión Bancaria en la Eurozona cuyo objetivo final sería el siguiente: supervisión única, resolución única y un fondo de cobertura de depósitos (como el FGD español) único. En abril del año pasado el Parlamento Europeo aprobó dicha Unión Bancaria que se está aplicando poco a poco. En noviembre de 2014 empezó el BCE a supervisar directamente a los 123 bancos más relevantes de la Eurozona mientras que el resto lo son por las autoridades nacionales sin perjuicio de que el BCE pueda asumir la supervisión directa de cualquiera de ellos cuando lo considere oportuno. Desde enero de este año una nueva Junta de Resolución está a cargo de los bancos más relevantes y de aquellos que no lo son pero en cuyo proceso es necesario recurrir al nuevo Fondo Único de Resolución que se supone estará operativo el próximo año. Todos estos mecanismos son un poco complejos pero se traduce en que parte de esta nueva estructura tiene la loable intención de evitar que los rescates bancarios los paguen los contribuyentes y a cambio lo hagan los accionistas y acreedores. Así pues, el creado Mecanismo Único de Resolución bancaria (SRM en inglés) establece que en caso de quiebra bancaria:

- Los primeros en soportar las pérdidas serán los accionistas y otros tenedores de instrumentos como los bonos convertibles y bonos junior.

- Los depósitos de menos de 100.000 euros, estarán totalmente protegidos y garantizados en todo momento.

- Las pérdidas de un banco las cubrirán los inversores privados y el sector bancario en su conjunto; nunca los contribuyentes.

- Los depositantes podrán recuperar su dinero dentro de los siguientes 7 días hábiles

Todo esto suena muy bien pero aún está muy verde, por ejemplo el último punto no se cumpliría hasta 2024, actualmente el plazo debería ser de 20 días si bien tampoco está claro y podría alargarse a 3 meses. Otro tema es el de los avales que muchos estados han proporcionado a emisiones de deuda bancaria que puede convertirles en víctimas indirectas de sus decisiones de dejar quebrar una entidad. Es un territorio tan desconocido que de hecho, la primera vez en la Eurozona que se aplicó esta directiva a un banco fue hace menos de un mes, el 2 de marzo. Ese día Austria se cansó de inyectar dinero en el Hypo Alpe-Adria-Bank International (su nacionalización en 2009 costó al erario 5.500 millones) y como hacían falta más fondos decidió dejarlo caer para decepción de sus principales acreedores: Pimco, Deutsche Bank y UBS. No obstante, como dueño del banco, el estado austriaco quizás tenga que poner algo más de dinero para completar la liquidación si bien la cifra no se acercará a los 7.600 millones que parece es su agujero actual.

Este es el futuro (es incomprensible que no haya sido el pasado) y se está viendo con el caso de BPA en Andorra y del Banco Madrid en España que no supone ningún pánico bancario como algunos habían advertido que pasaría en el momento en que se dejara de salvar a los bancos. Y eso que la quiebra del banco austriaco desencadenó la caída de un banco alemán. Todo esto me parecen unas muy buenas noticias por mucho que los clientes de los citados bancos hubiesen preferido una nacionalización para tener la garantía del estado por todos sus ahorros -y no sólo por los 100 mil asegurados- y no sufrir retrasos en los reembolsos pero hay que tener en cuenta que el grueso de las pérdidas corresponderá a acreedores y a bonistas y no a clientes. Es cierto que también significa que debemos ser más responsables con nuestros ahorros pero eso conlleva simplemente que nunca debemos poner más de 100 mil € (el que los tenga) en un mismo banco. Si como en el caso de Banco Madrid además no es la solvencia el problema de fondo, es posible que nadie, ni siquiera los que superan esa cantidad –salvo quizás alguno que no pueda justificar su origen- pierdan dinero. Debemos tener en cuenta que los clientes con más de 100 mil € en cuentas son anecdóticos (el 3% de los 15 mil) puesto que la inmensa mayoría de los que tienen más de esa cantidad la tienen invertida en activos (acciones, deuda, fondos de inversión etc.) y son los activos los que responden por esos fondos, en cuanto se desbloquee el actual “corralito” podrán venderlos o dejarlos en otra gestora. Por mi que no tenga nunca que quebrar un banco (o cualquier empresa) pero si lo hace, es muy buena noticia que no afecte ni a la confianza ni al dinero de los contribuyentes. Ojalá que cuando llegue la próxima crisis financiera –que llegará ya que el sistema que provocó la actual no está arreglado- y sean varios los bancos afectados no cambien de parecer las autoridades.

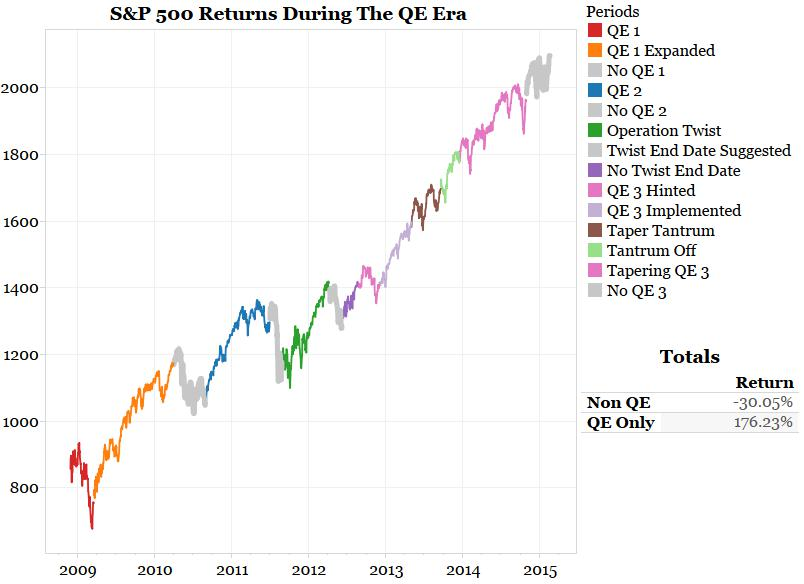

En cuanto a los mercados tanto los pronósticos económicos como las bolsas, especialmente las eurozoneras, están descontando el mejor de los mundos posibles gracias al mar de liquidez barata que impera en el mundo financiero. Ni Ucrania, ni Grecia, ni el ISIS, ni la tibieza de los datos económicos de muchos países, ni la persistencia de la deflación… nada parece preocupar. Cierto es que a la Eurozona el desplome del crudo y la bajada del € -a pesar del rebote post-comunicado de la FED- y la reducción de intereses que pagan los estados por sus inmensas deudas le viene fenomenal pero da la sensación que todo lo positivo ya está descontado en los precios de las acciones y en la rentabilidad de los bonos. Se hace necesaria alguna corrección importante para poder coger impulso, los movimientos tan verticales pueden ser muy peligrosos estén o no justificados. Como imagen esta tabla que muestra lo limitada que resulta la acción de los bancos centrales en la que tanto se confía como solución a todos los problemas. Si tan efectivas fueran sus políticas, su objetivo (target) de inflación no diferiría mucho de la inflación oficial y no es el caso:

Y es que la tendencia del IPC en todo el mundo es muy clara

Links.

- Informe Riesgo País. Primer trimestre 2015 – BBVA Research

- ¿Cuánto más va a bajar el euro? by Anatole Kaletsky

- ¿Hasta qué punto resulta aterrador el mercado de bonos? by Robert J. Shiller

- Evolución de los costes laborales en España

- Gran negociación con el Irán by Carl Bildt

- El momento de la verdad de Angela Merkel by Joschka Fischer

- Complejidad, estados críticos y afluentes de la incertidumbre

- La complicada política de la divergencia económica by Mohamed A. El-Erian

- Darle más voz a China by Jim O’Neill

- Eduardo Barreiros