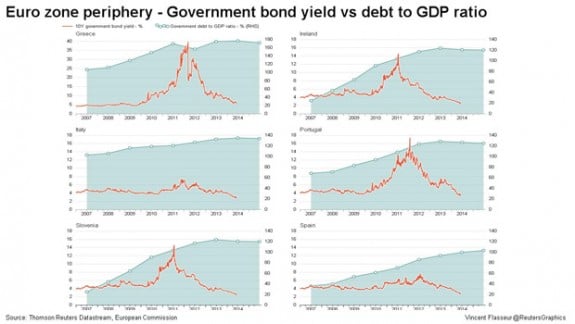

Como lleva pasando desde 2011, ni los datos económicos ni los problemas geopolíticos explican el buen primer semestre que han vivido los mercados financieros este año. Pero de nuevo los bancos centrales han sido protagonistas y han ayudado a que la tendencia bursátil siga alcista y la rentabilidad de la deuda siga a la baja (Bélgica esta semana emitió letras a 6 meses al -0.001%). Espectacular la rebaja en los costes de colocación que han vivido los periféricos de la €zona gracias a los programas anunciados por BCE. Ni siquiera los emergentes, que parecía podían dar el susto, han tenido finalmente una mala primera parte de 2014. Ni Ucrania, ni Irak, ni las sanciones a Rusia, ni el crecimiento por debajo de las expectativas en Europa (la €zona habría decrecido el primer trimestre si excluimos la buena cifra alemana) ni el desastroso dato de PIB (-2.9%) USA ni los problemas de China… han restado optimismo a los inversores que huyen de la liquidez y aumentan el apetito por el riesgo. Y casi nadie espera que esto vaya a cambiar en la segunda parte del año. Esta es la rentabilidad de las principales bolsas mundiales este primer semestre

Como lleva pasando desde 2011, ni los datos económicos ni los problemas geopolíticos explican el buen primer semestre que han vivido los mercados financieros este año. Pero de nuevo los bancos centrales han sido protagonistas y han ayudado a que la tendencia bursátil siga alcista y la rentabilidad de la deuda siga a la baja (Bélgica esta semana emitió letras a 6 meses al -0.001%). Espectacular la rebaja en los costes de colocación que han vivido los periféricos de la €zona gracias a los programas anunciados por BCE. Ni siquiera los emergentes, que parecía podían dar el susto, han tenido finalmente una mala primera parte de 2014. Ni Ucrania, ni Irak, ni las sanciones a Rusia, ni el crecimiento por debajo de las expectativas en Europa (la €zona habría decrecido el primer trimestre si excluimos la buena cifra alemana) ni el desastroso dato de PIB (-2.9%) USA ni los problemas de China… han restado optimismo a los inversores que huyen de la liquidez y aumentan el apetito por el riesgo. Y casi nadie espera que esto vaya a cambiar en la segunda parte del año. Esta es la rentabilidad de las principales bolsas mundiales este primer semestre

Este divorcio bolsa/economía real ya no sorprende a nadie. Si vemos lo que han subido por ejemplo las bolsas europeas los dos últimos años y cómo la tasa de paro de la €zona sigue sin alejarse de sus máximos históricos, podemos comprobarlo. Es la imagen que mejor ejemplifica lo lejos que está la recuperación del PIB y la euforia de los mercados financieros de los ciudadanos. Y eso que Alemania baja la media…

Esa complacencia extrema y ese amor por el riesgo ha sufrido esta semana un pequeño varapalo (por el tamaño de la empresa, no por la intensidad del golpe) con Gowex. Esta compañía comenzó a cotizar por debajo del € a comienzos de 2010 y en marzo de este año alcanzó su máximo en 26€; el motivo de tanta subida son sus catorce años de experiencia en redes wifi, actividad que, gracias al aumento de dispositivos móviles, ha crecido mucho los últimos tiempos. Gowex presume de ser “líder en la creación de ciudades wifi” lo que la ha convertido en una multinacional de muy rápido crecimiento. Una de las joyas de nuestro mercado bursátil que, a pesar de su escaso volumen de negociación, tenía hace unos días, cuando cotizaba por encima de los 21€, 5 recomendaciones de analistas: 2 de mantener y 3 de comprar a pesar de haber multiplicado ya por 4 su cotización desde el verano de 2013. El caso es que el semestre empezó con un bombazo: el 1 de julio Gotham City Research, una desconocida firma, suelta un análisis de 90 páginas titulado “Let’s Gowex a Pescanovan Charade” en la que viene a decir que las cuentas no están claras, que los beneficios están hinchados y que la acción debería cotizar cerca de los 0 euros. Automáticamente la empresa se defiende, se dice que para empresa opaca la propia Gotham City Research que parece ser se dedica a ponerse corto de un valor y luego publicar informes que hacen bajar su precio… Polémicas que no me interesan para el argumento y de las que sinceramente desconozco quien tiene razón. El caso es que a pesar de todos los desmentidos y las numerosas descalificaciones acerca de informe, Gowex pasó de empezar a cotizar el 1 de julio a 20 € a hacer un mínimo de 5.71€ el día 2.

Ni idea cómo acabará la historia pero todos los comentarios acerca de Gowex eran triunfalistas hasta el 30 de junio y a pesar de eso una simple sospecha hundió la cotización. Es un buen ejemplo de lo que está pasando en los mercados de bolsa y de deuda globales, se olvida todo lo malo y sólo se piensa en que mejorará más y más sin recordar lo rápido y violento que ha sido ya el movimiento. Por otra parte, como se ha visto con este ejemplo, el inversor minoritario está indefenso (y más en un valor poco líquido): en esta ocasión ante un informe falso (o una empresa que falsea datos) pero igual lo está ante la globalización (que provoca que un desplome en Japón reduzca el valor de las acciones de una cervecera mejicana por ejemplo) o ante una decisión inesperada de un banco central o ante un conflicto bélico, un atentado, una cifra macro imprevista… No se puede uno confiar en inversiones de riesgo y minusvalorar, como se está haciendo hace ya mucho, todo lo negativo y no ver nada más que lo positivo pensando que esta vez es diferente, que esta vez no es una burbuja… es muy peligroso. Lo siento mucho por los accionistas de Gowex pero como ejemplo puede ser muy útil para que muchos empiecen a ser más prudentes acerca de donde meten el dinero. Aunque si no lo consiguieron casos recientes como la salida a bolsa de Bankia o el fraude de Pescanova…

Centrándonos en los índices, Julio ha empezado con nuevos máximos en Wall Street (con Yellen de la FED ayudando -una vez más- declarando que no ve motivos para cambiar la actual política monetaria y la ayuda de una tasa de paro oficial -conocida ayer- del 6.1%) y unas bolsas europeas, como viene pasando las dos últimas semanas, alcistas pero con menos ganas de seguir el ritmo de aquel. Parecería que el verano ha afectado especialmente en este lado del Atlántico. Quizás es que tras la euforia por las medidas del BCE de hace 1 mes se ha visto que en el fondo no son tan radicales como se esperaba, que el tipo de castigo a los depósitos excesivos de la banca no ha tenido ningún efecto, las nuevas LTRO´s no llegarán hasta septiembre y, sobre todo, que los mercados siempre quieren más y tenían fe en que este jueves Draghi dijera algo de comprar deuda. Esto explicaría por qué el € sigue sin depreciarse. Otra divergencia de estos días es la subida del oro que parece sí se acuerda de los problemas geopolíticos al revés que la bolsa –especialmente la norteamericana- que los obvia. Tampoco entiendo que la fuerte desafección británica hacia la UE que podría acabar con la salida de Reino Unido de la Unión, sea un tema por el que se pasa de puntillas cuando sus consecuencias pueden ser muy graves. Veremos…

Links.

- La semana en los mercados por DROBLO (visto que la semana pasada muy pocas personas pudieron leerla por los problemas del servidor)

- Situación Asturias: informe de BBVA Research

- Richard Lambert and John Springford on ¿Un Aislamiento espléndido?

- Bolsas mundiales: primer semestre

- Mark Esposito and Terence Tse on Desigualdad del ingreso y desempleo juvenil

- El pequeño ahorrador y las SICAV

- Stephen S. Roach on Un replanteamiento de la relación entre China y los Estados Unidos

- PMI´s manufactureros Junio

- Retos a largo plazo de la economía española: informe de BBVA Research

- Red de intercambios comerciales en el mundo