En octubre expliqué en este mismo blog por qué creo que invertir en materias primas cara al largo plazo podía ser una buena oportunidad teniendo en cuenta que en 2050 seremos 9 mil millones en el planeta. Pensaba que se podría formar un debate en torno al tema y sobre todo, valorar qué productos podían ser los mejores para hacer dicha inversión y estar preparados para cuando llegara el momento. No ocurrió pero yo sigo con la misma idea que entonces: “en mi opinión el mejor momento será en febrero-marzo del próximo año”. Por suerte, los precios han caído bastante más por lo que la posibilidad de rebote aumenta. No obstante, las que más me interesan, que son las materias primas agrícolas, no han caído tanto como el crudo o el cobre, y la plata, que estaba entre mis preferencias, ya ha rebotado sin haber comprado aún. En cualquier caso, la aceleración del movimiento puede que adelante mi decisión de construir una cartera de largo plazo a los próximos días/semanas. El timing coincide con mi opinión sobre la bolsa expresada en mis Previsiones 2016 acerca de un primer mal trimestre en los mercados que podría llevar a un rebote interesante en las bolsas de la Eurozona también en torno a marzo. Pero no es lo mismo.

En octubre expliqué en este mismo blog por qué creo que invertir en materias primas cara al largo plazo podía ser una buena oportunidad teniendo en cuenta que en 2050 seremos 9 mil millones en el planeta. Pensaba que se podría formar un debate en torno al tema y sobre todo, valorar qué productos podían ser los mejores para hacer dicha inversión y estar preparados para cuando llegara el momento. No ocurrió pero yo sigo con la misma idea que entonces: “en mi opinión el mejor momento será en febrero-marzo del próximo año”. Por suerte, los precios han caído bastante más por lo que la posibilidad de rebote aumenta. No obstante, las que más me interesan, que son las materias primas agrícolas, no han caído tanto como el crudo o el cobre, y la plata, que estaba entre mis preferencias, ya ha rebotado sin haber comprado aún. En cualquier caso, la aceleración del movimiento puede que adelante mi decisión de construir una cartera de largo plazo a los próximos días/semanas. El timing coincide con mi opinión sobre la bolsa expresada en mis Previsiones 2016 acerca de un primer mal trimestre en los mercados que podría llevar a un rebote interesante en las bolsas de la Eurozona también en torno a marzo. Pero no es lo mismo.

Que yo piense que comprar bolsa francesa en marzo, o incluso hoy, para vender en noviembre puede ser una buena oportunidad no tiene nada que ver con mi visión alcista de largo plazo de las materias primas. Por varias razones y la primera es que el que ahora bolsa y materias primas vayan de la mano es algo puntual, muchas veces sus movimientos han sido divergentes. Pero sobre todo para mi son diferentes porque no soy optimista con la bolsa en el largo plazo debido a que creo que en un futuro cercano se materializarán alguno de estos grandes riesgos económicos: estallido de la Eurozona, extensión del terrorismo islámico, problemas climáticos, impagos soberanos de países emergentes, debilidad del sistema financiero (algo que ya se está notando, por cierto como para fiarse de los test de stress a la banca que hace regularmente la UE), conflictos geopolíticos in crescendo por el aumento demográfico en los países más pobres, conflictos geopolíticos que siguen vivos pero que minusvaloramos (como Corea del norte, Ucrania, Siria…), estallido de la burbuja de deuda (ojo a Japón), recesión cíclica global (que ya toca pronto) que se convierta en otra Gran depresión, cisnes negros… por no hablar de España y su conflicto territorial que puede conllevar hasta a un renacimiento del terrorismo independentista.

Por supuesto, ojalá me equivoque y no se cumpla ninguno pero la probabilidad de que alguno de ellos, o varios, ocurra, y que el mito de que las bolsas siempre suben a largo plazo es eso, un mito (casi todos los índices europeos están por debajo de su nivel de inicio de siglo por ejemplo) me llevan a no confiar en el largo plazo en unas empresas cuyas valoraciones aún están muy influidos por el burbujón que creó la FED en Wall Street –y que en Europa ha sostenido el BCE desde mediados de 2012- y que puede que haya estallado ya… o que esté empezando a estallar ahora y aún quede recorrido. Mirando la enorme capitalización de Facebook por ejemplo no me parece que la racionalidad esté presente en los mercados…

En cuanto al Ibex, entiendo que habiendo como hay más de 8 millones de españoles que invierten, directa o indirectamente, en acciones, eso significa que probablemente en más de la mitad de las familias de este país influye, aunque sea en el Plan de Pensiones, la evolución del Ibex. Eso explica muchas cosas como el por qué los medios económicos siempre tienen una tendencia siemprealcista -ya que saben que es lo que los lectores quieren leer- pero también hace que resulte extraño que haya tantas personas críticas con la bolsa como modo de sacar un plus a los ahorros y sobre todo, con los beneficios de las grandes empresas ya que esos millones de españoles son receptores de dividendos procedentes de esos beneficios (y menos mal que existen esos dividendos porque si no, la bajada patrimonial de la inmensa mayoría de los inversores sería más escandalosa aún desde los máximos de abril del año pasado)

Pero lo siento, a mi no me gusta la bolsa española e insisto que, desde un punto de vista inversor, la España de hoy es peor sitio para meter dinero en comparación a otros países con mayor estabilidad política, menor corrupción y una tasa de paro más baja que garantice más consumo y menos morosidad bancaria. Por poner un ejemplo, yo pienso en el año 2026 y me es más factible ver el crudo a 120$ (habiendo multiplicado por 4 su precio actual, un nivel en el que estuvo hace tan sólo 5 años) antes que a 32000 el Ibex, cuyo máximo histórico fue la mitad. Es sólo una opinión, siempre he desconfiado de las previsiones a largo plazo pero ese es mi planteamiento.

Y pienso que el que quiera comprar en bolsa para largo plazo –opinión no sólo tan respetable como la mía, además históricamente justificada porque comprar en momentos de pánico como el actual suele ser ideal para crear una cartera que se revalorizará mucho con el paso de los años- debe antes sopesar qué le lleva a ser tan optimista cara al futuro más allá de nuestro propio instinto humano de esperar siempre lo mejor porque sería muy difícil madrugar cada día si no fuera así. Yo miro hacia el pasado y creo que hemos avanzado mucho y que el mundo está mejor ahora que hace 20, 60, 100 años… incluso a pesar de la crisis; pero si pienso en las próximas décadas, sinceramente no veo motivos para pensar que las cifras macroeconómicas o los resultados empresariales –por poner 2 motivos que pueden ayudar a las bolsas a subir- vayan a ser mejores, más cuando en la actualidad están por debajo del incremento de la deuda, deuda que será un obstáculo aún mayor precisamente en ese futuro del que hablamos.

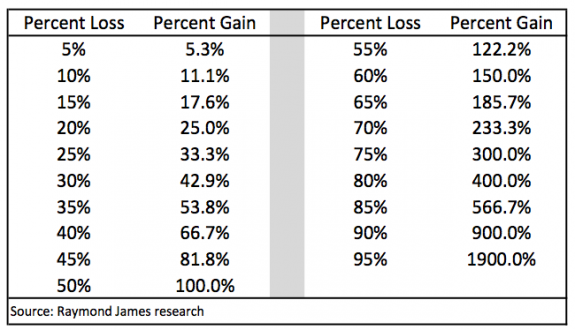

Por eso hay que cortar las pérdidas antes de que sean tan abultadas como para que tenga que ocurrir un milagro y pasar años para recuperar el capital invertido.

Por eso hay que cortar las pérdidas antes de que sean tan abultadas como para que tenga que ocurrir un milagro y pasar años para recuperar el capital invertido.