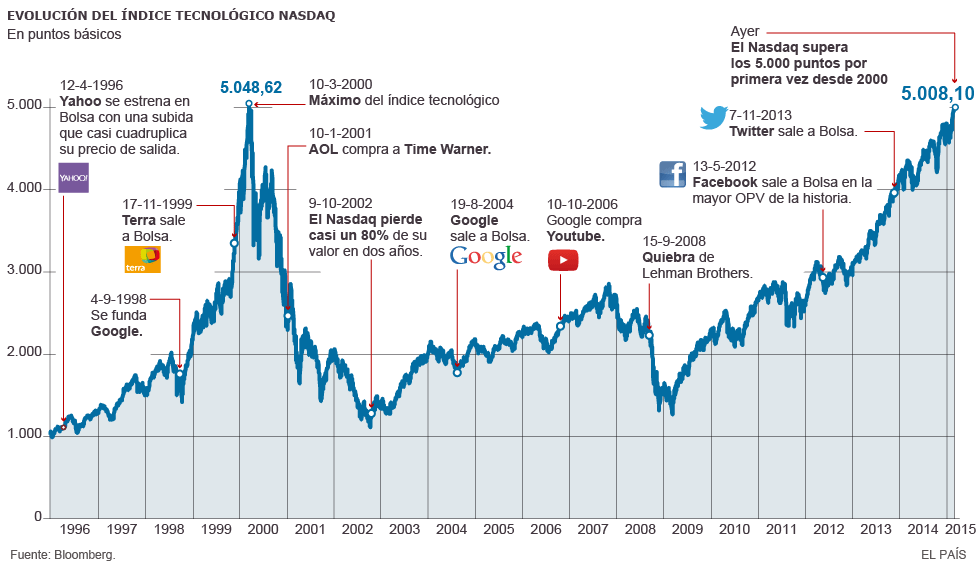

A principios de este mes de marzo índice tecnológico Nasdaq superaba los 5.000 puntos, por primera vez desde el año 2000 desde que se pincho la burbuja de las punto.com. En aquel entonces las diez empresas empresas que lideraban por capitalización bursátil el índice eran: Microsoft, Cisco, QualComm, Intel, WorlCom, Oracle, Dell, Sun Microsystems, Yahoo y JDS Uniphase. A día de hoy el panorama del selectivo a cambiado bastante y las diez compañías que lideran el Nasdaq son: Apple, Microsoft, Google, Amazon, Facebook, Intel, GileadSciences, Comcast y Amgen.

Tras volver a los 5.000 puntos es momento de preguntarse: ¿Sufren las tecnológicas una burbuja? Para contestar a esta pregunta, antes de nada decir que Janet Yellen, presidenta de la Reserva Federal, comunicó a mediados del año pasado que estaba preocupada por las valoraciones de las empresas de baja capitalización, las de redes sociales y las biotecnologicas. Es tremendamente extraño este posicionamiento por parte de la presidenta de la Fed, debido a que la última vez que se recuerda a un presidente de la autoridad monetaria hablando sobre elevadas valoraciones, fue Allan Greenspan sobre la burbuja tecnólogica en el año 2000. Sin embargo, otros quieren alejarse de los fantasmas de las punto.com, en concreto Adena Friedman, presidenta del Nasdaq OMX, cree que el índice de valores estadounidense es ahora «fundamentalmente diferente» y que las valoraciones actuales están basadas en la oportunidad de crecimiento a nivel mundial para la tecnología y la biotecnología.

¿Las valoraciones son elevadas? Google posee un PER de 28 veces, lo que significa que deben pasar 28 años a beneficios actuales para recuperar la inversión. Si invertimos nuestro dinero en Facebook, deberían pasar 75 años para recuperar nuestra inversión. Twitter, mi red social favorita, está en pérdidas por valor de 578 millones en el último ejercicio y si en diciembre de 2013, un mes después de salir a bolsa, llegó a los 73 dólares, ahora está en los 49 dólares y su PER estimado para este ejercicio es de 82 veces. Por contra, hay otras valoraciones más correctas como las de Apple, que recién entrada en el Dow Jones, cotiza con un PER de 16,7 veces. Al mismo tiempo, empresas no cotizadas como Tam Xiaomi y Uber, se han convertido en dos de las compañías más valoradas a nivel mundial. Normalmente los sectores de elevado crecimiento suelen tener valoraciones más elevadas porque los inversores descuentan un elevado crecimiento de los beneficios por lo que les lleva a asumir más riesgo pero aún siendo un sector de elevado crecimiento las valoraciones por lo general son bastante elevadas.

En las burbujas suelen haber cierta tendencia a pagar demasiado por el momento caliente del sector. Quizá una prueba de que estamos en valoraciones excesivas es que Facebook adquirió a la aplicación de mensajería Whatsapp por 19.000 millones de dólares, mientras que la OPV de su rival Line, se valoró en 9.800 millones de dólares en la Bolsa de Tokio. Si Line posee 350 millones de clientes activos, mientras que Whatsapp mantiene activos a 400 clientes, ¿Está justificado que Facebook pagara prácticamente el doble?

Existen algunos matices diferentes entre los 5.000 puntos del Nasdaq en el año 2000 y los 5.000 puntos del Nasdaq actual. En primer lugar en el año 2000, el peso de las tecnológicas en el Nasdaq era de un 65% y las telecos de un 43%, en la actualidad en peso de las tecnológicas sobre el Nasdaq es de un 43% y las telecos apenas tienen un peso del 1% sobre el Nasdaq. Otro dato interesante es que en aquél entonces el PER del Nasdaq en el año 2000 era de 200 veces, mientras que en la actualidad el PER del selectivo se encuentra en 23 veces. Otro punto diferenciador es la vertiginosa subida de un 95% entre octubre de 1999 y marzo de 2000, mientras que entre octubre de 2014 hasta marzo el Nasdaq ha ganado un 21%, aunque la subida no ha sido tan veloz como en las punto.com si está siento muy continuada desde 2008.

Conclusión Final

En mi opinión, no tengo ninguna duda en que la burbuja a vuelto en las tecnológicas, sin embargo las valoraciones surrealistas de antaño no son las de hoy, por lo que en el momento de sufrir el batacazo no deberíamos ver ni por asomo un desplome del 78% del Nasdaq como si vimos desde los máximos del año 2000, pero si fuertes caídas previsiblemente más allá del 30%. En relación a quiénes liderarán las caídas, los que tienen mayores papeletas son las redes sociales, y biotecnologías, otros valores aguantarán en perfectas condiciones como por ejemplo Apple, que es una gran generadora de caja, lo que le permite ampliar planes de recompra de acciones para estabilizar la cotización de sus acciones en el supuesto de fuertes descensos en el Nasdaq. Mientras tanto que siga la fiesta, a ver hasta dónde puede llegar esta vez el Nasdaq…

Bolsa Blog de bolsa

Bolsa Blog de bolsa

3 comentarios

Pingback: Artículos recomendados para inversores LXXXIAcademia de Inversión – Aprende value investing desde cero

Pingback: Los datos fascinantes de este mercado alcista | Bolsa

Pingback: Peligros en el horizonte bursátil | Bolsa