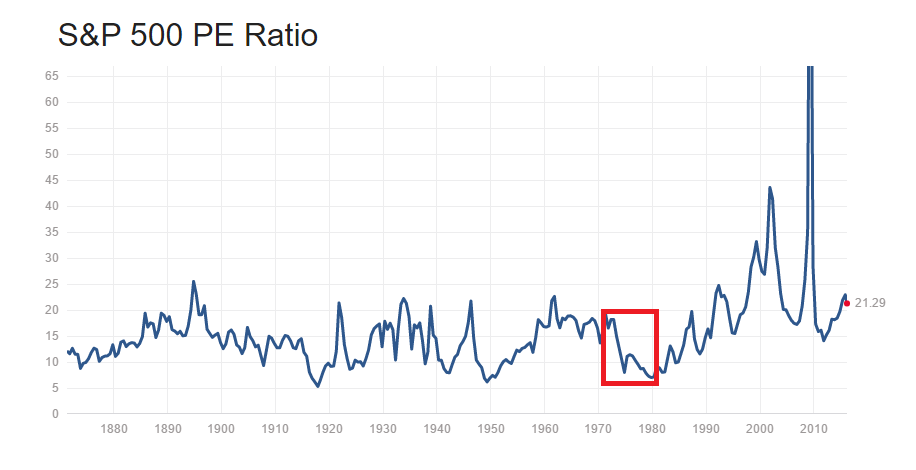

En la década de los años setenta, el mercado de valores se dio un batacazo. No sólo se perdió un 44% en un período de 250 días en 1973 por la crisis del petróleo, sino que en términos reales ajustado a la inflación la caída real fue de un 50% hasta 1980. Eso se debe porque a pesar de que en septiembre de 1974 el mercado fijó mínimos y se inició una subida prolongada hasta 1987, la rentabilidad real del S&P500 era negativa durante el periodo 1973 -1980 gracias a una inflación disparada.

Es por ello, que la ratio PER de Shiller del S&P500 que relaciona la cotización con el promedio de los beneficios de los últimos diez años ajustados a la inflación, cayó a plomo desde un nivel de 20 veces de 1970 fijar un mínimo en 7 veces en el año 1980.

En la década de 1970, las políticas de dinero fácil de la Reserva Federal, que fueron diseñadas para generar el pleno empleo, también causaron alta inflación. La gran inflación fue atribuida a los precios del petróleo, a los malvados especuladores de divisas, a los codiciosos empresarios que subían precios. Sin embargo, está claro que las políticas monetarias, que financiaron los enormes déficit presupuestarios y fueron apoyados por los líderes políticos, fueron la causa real. Este desastre fue una prueba de lo que dijo Milton Friedman «la inflación es siempre un fenómeno monetario». La gran inflación permitió devaluar la deuda sí y como hemos visto también el mercado de valores y demás agentes económicos como trabajadores, pensionistas que vieron como con la inflación su poder de compra se hundía.

¿Por qué se tuvo una actitud laxa frente a la inflación? En primer lugar, la inflación «ayuda» a devaluar la deuda (a costa de los demás agentes económicos) y así, aunque se incida en reiterados déficits como vimos desde los años sesenta y setenta, la relación deuda pública/PIB desciende. Curiosamente es un planteamiento que podríamos extender en la actualidad de cara al futuro debido a que en la actualidad el mundo se encuentra en un estado de sobreendeudamiento extremo y la inflación puede ser la clave para salvaguardar décadas de despilfarro y déficits continuos.

En segundo lugar, hay que mencionar el factor político… la principal preocupación del presidente Nixon no era el valor del dólar, si se incurría en mayor o menor déficit o incluso la inflación sino la que la economía norteamericana entrara en recesión. Él y otros que se estaban postulando para la reelección querían la economía en auge y para sacar rédito electoral. Para no caer en recesión, Nixon razonó, que lo oportuno era bajar lo tipos de interés, lo que dio alas a la inflación y a una década terrible. El banco central, tuvo una actitud laxa frente a la inflación, aunque a finales de los setenta fueron conscientes del problema que suponía la inflación y subieron los tipos de interés del 8% en 1978 a más del 19% en 1981, el llamado shock Volcker.

Bolsa Blog de bolsa

Bolsa Blog de bolsa