Los mercados de renta variable lo están descontando día a día, ya que Canadá, México, la UE y, más recientemente, Rusia, se unen a China en represalia contra los aranceles estadounidenses. Hasta la fecha, los daños derivados de la disputa por las medidas han sido limitados, pero la amenaza de una guerra comercial total se cierne sobre ellos. El presidente de Estados Unidos, Donald Trump, ha amenazado con gravar hasta 550.000 millones de dólares en bienes chinos, que es más que lo que Estados Unidos importó de China en 2017.

¿Cómo deberían los inversores abordar algo que tiene el potencial de perturbar la economía mundial y sacudir los mercados financieros de todo el mundo?

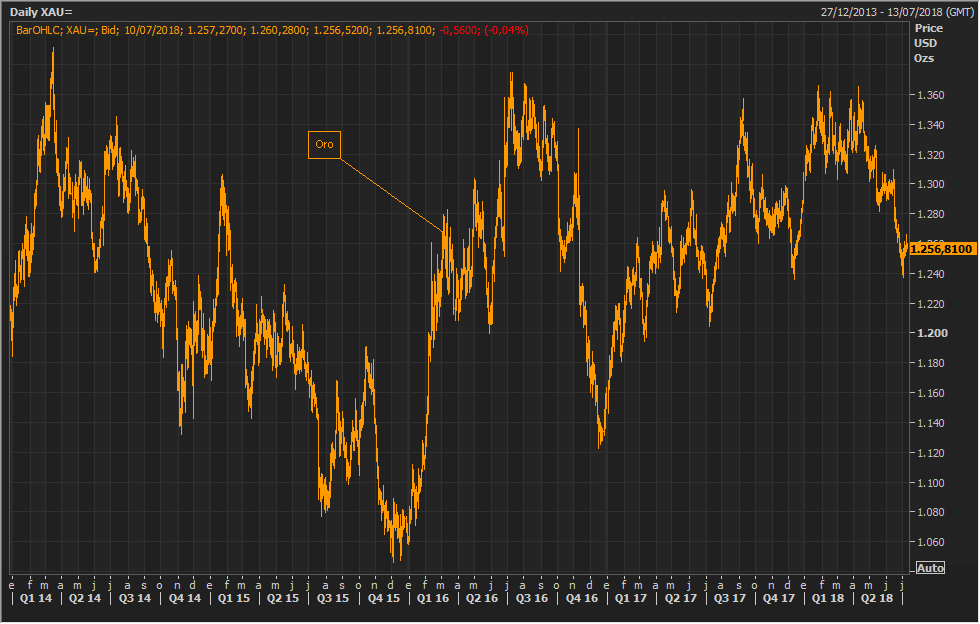

El oro y el dólar estadounidense son frecuentemente considerados activos de refugio, lo que los convierte en un lugar atractivo para estacionarse en tiempos de incertidumbre, y más aún si una guerra comercial causa estragos en los mercados financieros. Sin embargo, el precio del oro suele estar inversamente ligado a la fortaleza del dólar, lo que significa que no siempre responden de la misma manera.

Hasta ahora, el oro todavía no ha llamado la atención de los inversores, continuando con una caída que comenzó en marzo de 2018, cuando el dólar comenzó a ganar impulso.

La mayoría de los analistas pronostican que el dólar superará al resto de las divisas en una guerra comercial, lo que podría afectar al oro. Sin embargo, hay períodos en los que el metal amarillo ha tenido una relación positiva con el dólar estadounidense, y el nivel actual de incertidumbre política y las altas valoraciones de la renta variable estadounidense podrían ser un elemento catalizador para el oro.

Los inversores de renta variable pueden mantener la calma, pero los operadores de metales están haciendo oír sus opiniones. Los aranceles han proporcionado un gran impulso a los precios del acero y el aluminio en los Estados Unidos y mientras los fabricantes están a punto de recibir un pequeño golpe como resultado, los productores nacionales estadounidenses como Nucor y US Steel recibirán un impulso a sus resultados finales.

¿Y comprar China? Esto habría sido un decisión negativa incluso antes de que la disputa comercial se intensificara, ya que las acciones chinas han tendido a la baja durante todo el año. Una inversión en acciones chinas parte del supuesto de que el ciclo económico mundial sigue siendo saludable y de que la incertidumbre comercial actual impulsa una mayor relajación de la política monetaria y otras medidas en el mayor exportador mundial de bienes.

Los principales índices bursátiles de países como Corea del Sur e Indonesia también han caído en las últimas semanas, pero los mercados emergentes en su conjunto representan una forma menos arriesgada para los inversores de capitalizar el sentimiento negativo que invertir su dinero en China.

Si una tregua se llama pronto, entonces los activos de emergentes se ven bastante baratos, ya que están fijando el precio de una desaceleración bastante grande del 1% en el crecimiento mundial. Sin embargo, ese es un resultado poco probable si sólo se imponen entre 35.000 y 50.000 millones de dólares en aranceles.

Marc Fortuño

Bolsa Blog de bolsa

Bolsa Blog de bolsa