La decisión de utilizar una determinada moneda la toman los participantes en el mercado, en los mercados financieros, los bancos centrales y los exportadores e importadores de bienes y servicios. El atractivo relativo de una moneda depende de factores como el tamaño de su economía nacional, la credibilidad de sus instituciones, la presencia de mercados financieros profundos, líquidos y libres, el buen funcionamiento de las infraestructuras de compensación y liquidación de pagos, así como un historial de estabilidad económica y financiera. El euro obtiene una buena puntuación en muchos de estos criterios, lo que se refleja en su uso relativamente amplio en el extranjero. Sin embargo, hay factores que dificultan su mayor internacionalización.

En particular, la liquidez en euros es menor debido a factores macroeconómicos, institucionales y de mercado. El euro es una moneda joven, la arquitectura de la Unión Económica y Monetaria sigue siendo incompleta y sólo existe un número limitado de activos seguros denominados en euros. Los factores de mercado están relacionados con el predominio de los bancos y las bolsas con sede en Estados Unidos y el Reino Unido, así como con los sistemas de pago poco desarrollados que limitan la soberanía monetaria de la zona del euro. Así pues, los responsables políticos pueden influir en el atractivo internacional del euro reforzando sus fundamentos económicos subyacentes, así como su marco institucional y sus infraestructuras financieras.

Cuando los participantes en el mercado eligen una divisa en lugar de otra, los efectos de red desempeñan un papel crucial. Cuanto más se utiliza una moneda, más probable es que sea elegida por otros participantes del mercado. Hoy en día, los efectos de red predominantes siguen favoreciendo al dólar estadounidense en muchos casos.

Por ejemplo, en las transacciones en los mercados de divisas, el euro desempeña un papel importante en el continente, pero menor en otras regiones del mundo. Fuera del Espacio Económico Europeo, casi todas las transacciones entre divisas se liquidan en dólares estadounidenses. Para prácticamente todas las monedas, los diferenciales entre los mercados de compra y venta y el dólar son más estrictos que para el euro, lo que refleja la liquidez. Esto es especialmente cierto en las operaciones no interbancarias, lo que conduce a triangulaciones persistentes del dólar (es decir, la conversión entre dos monedas utilizando el dólar como intermediario). Una razón práctica puede ser el dominio de los bancos con sede en Estados Unidos y el Reino Unido en el mercado de divisas; como creadores de mercado, tienden a favorecer al dólar estadounidense. Estos actores también dominan los préstamos externos en los países en desarrollo (en África, por ejemplo). Por lo tanto, los préstamos concedidos en moneda local van seguidos de una gran actividad de divisas con el dólar estadounidense o la libra esterlina en algunos casos.

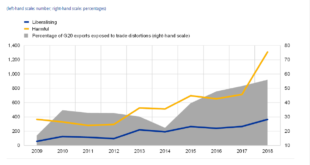

Otro ejemplo se refiere a las exportaciones, una empresa de la Eurozona puede decidir facturar en una moneda distinta del euro sobre la base de consideraciones macroeconómicas, que están vinculadas a la posibilidad de asegurar y cubrir las fluctuaciones de los tipos de cambio. Estos productos financieros tienden a estar más fácilmente disponibles en dólares estadounidenses, dada la liquidez y la profundidad de los instrumentos financieros denominados en dólares. Los determinantes micro y estratégicos son la elasticidad de la demanda y la estructura competitiva del mercado, el tamaño de los importadores y de los competidores, que pueden empujar a las empresas europeas a utilizar su moneda en lugar del euro.

Al no existir un activo seguro en toda la zona euro, el estatus de «refugio» de los bonos del Tesoro estadounidense es una característica permanente que aumenta la demanda de dólares, especialmente durante las recesiones, cuando se producen flujos de capital de fuga hacia la seguridad. En la actualidad, un factor temporal está relacionado con el hecho de que la política monetaria actual de los Estados Unidos implica que los activos financieros denominados en dólares proporcionan mejores rendimientos.

Por último, la historia y la inercia también desempeñan un papel importante tanto a nivel mundial como sectorial . La importancia del dólar se sustenta en el papel central que los Estados Unidos han desempeñado durante décadas en el sistema financiero, comercial y monetario mundial. A nivel sectorial, el comercio de productos básicos está dominado por el dólar estadounidense, a pesar de que la UE es el mayor importador de energía, con una factura anual de importación de energía que alcanzó una media de 300.000 millones de euros en los últimos cinco años, aproximadamente el 85% pagada en dólares estadounidenses. Pero la historia no es estática, los cambios en la tecnología, el comercio y las estructuras financieras influyen en el sistema monetario internacional y que pueden coexistir varias monedas internacionales de reserva.

Marc Fortuño

Bolsa Blog de bolsa

Bolsa Blog de bolsa