Si nos preguntamos cuáles son las variables más significativas de un fondo de inversión sea el seleccionado, debemos pensar en primer lugar, la amplitud de la red comercial, ya que por ejemplo dieciséis de los fondos de inversión de grandes gestoras como son InverCaixa Gestión, Santander AM o bien BBVA AM, culminaron el año 2014 en el Top-20 de los fondos con mayor nivel de captación, obteniendo el 62% de nuevas suscripciones en la industria de los fondos de inversión. Pero dejando de lado el factor red comercial, la variable decisiva que suele motivar a un inversor ser partícipe de un determinado fondo de inversión u otro, es la rentabilidad histórica.

En base a la regulación establecida por la Comisión Nacional del Mercado de Valores (CNMV), se debe presentar la rentabilidad anual en los últimos diez años IIC, y aquellos que dispongan de resultados de un período inferior o igual a cinco años naturales completos solo incluirán en su presentación los últimos cinco años. Cuando no se disponga de datos respecto de algún año, se mostrará el espacio en blanco, sin otra indicación que la fecha. En ningún caso se mostrarán datos de rentabilidad histórica respecto de ninguna parte del año natural en curso.

¿Es una buen criterio la rentabilidad histórica?

La rentabilidad de un producto de inversión debe ser comparada frente a un determinado índice bursátil, por lo que la mayoría de fondos incluyen un índice de referencia denominado Benchmark. Esta simple comparativa entre la evolución del fondo de inversión y el Benchmark nos transmiten una percepción directa sobre si la gestora se está ganando el sueldo, en el supuesto de que exista un diferencial positivo, o bien si la gestora lo está haciendo peor que el mercado, en ese supuesto es mejor desvincularse del fondo e irse a un ETF cuya gestión pasiva le asegurará menores comisiones.

Un problema que nace de la rentabilidad histórica es que no significa lo mismo que rentabilidad real, debido a que no queda descontado el efecto que genera la inflación. Imaginemos que el fondo obtiene una rentabilidad histórica del 4% anual, mientras que la inflación se ha estado moviendo a un 6% anualmente. Esto significa que estamos perdiendo dos puntos porcentuales de poder adquisitivo año tras año de capacidad de compra, por lo que si pretendemos obtener rentabilidad real positiva, deberemos centrarnos en inversiones que nos ofrezcan un mayor retorno que los niveles de depreciación que promueve la inflación.

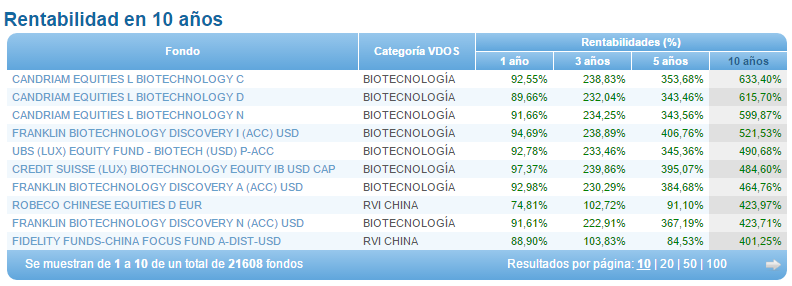

Hay un concepto denominado como «sesgo de supervivencia» ¿Qué significa ésto? Pues que las propias gestoras tienden a liquidar a aquellos fondos cuyas rentabilidades históricas no sean buenas o sean todo un desastre, por lo que sobreviven aquellos que hayan tenido éxito en el pasado o estén viviendo en un avanzado auge. Para entenderlo, se estima que alrededor del 50% de los fondos de inversión creados en la década de los noventa, al calor de la burbuja punto.com, o bien fueron liquidados o bien fueron absorbidos posteriormente. El problema de este sesgo de supervivencia es que tendemos a sobreestimar los resultados reflejados en la rentabilidad histórica y tener una visión optimista en el fondo en cuestión. Vayamos a un ejemplo para tenerlo más claro, si entramos en la web quefondos observamos el siguiente ranking de los mejores fondos de inversión:

Nosotros, de manera optimista, podríamos elegir, en base a su rentabilidad histórica, el fondo Candriam Equities L Biotechnology porque en los últimos 10 años se ha revalorizado nada más y nada menos que un 652,2%. La pregunta es ¿Las rentabilidades pasadas garantizan las rentabilidades futuras? A juzgar por las diez primeras posiciones de los fondos con mejores rentabilidades, observamos que la categoría predominante es la biotecnología en ocho de los diez primeros puestos, por lo que esperar que en los próximos diez años este fondo se comporte de manera similar, más bien parece un gran acto de fe cimentado en el ciclo intenso que ha vivido el sector en la última década que una decisión sensata.

Bolsa Blog de bolsa

Bolsa Blog de bolsa