Si dos décadas de condena en la economía japonesa parecían poco tiempo tras la burbuja inmobiliaria de la década de los ochenta, parece ser que van en camino de la una tercera década pérdida. Un dato revelador es que el índice preliminar de gerentes de compras, conocido como PMI, cayó al nivel del 49,7 puntos en el mes de mayo, frente al dato anterior de 50,3 puntos en abril. El PMI, es un indicador adelantado y el umbral de 50 puntos separa la contracción económica de la expansión.

Las malas noticias para Japón también llegan desde la agencia de calificación Fitch y es que han rebajado en un escalón la calificación de su deuda hasta «A» con perspectiva estable. El argumento que da Fitch no son los 1.053.357.200.000.000 yenes (no hay error en la cifra) de deuda que acumula sino que el gobierno nipón ha pospuesto el incremento de medidas fiscales para este ejercicio fiscal debido a que la subida del IVA del 5% al 8% provocó una recesión y hay bastante miedo en las consecuencias de aprobar la nueva subida del 8% al 10%, que se pospondrá para 2017. También consideran que el rendimiento de la economía japonesa de los últimos trimestres es mediocre e influye en su calificación como emisor.

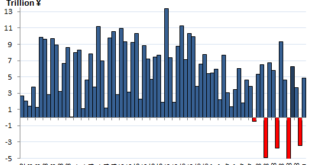

Japón tiene una obsesión en el objetivo inflación del 2% a largo plazo ya que necesita, como sea, un crecimiento nominal para aliviar la pesada carga que supone una deuda pública del 245% sobre el PIB, la más alta del mundo desarrollado. Pero su estrategia inflacionista ha estado fallando ya que principalmente las importaciones en Japón se centran en el petroleo y la commodity, cotizada en dólares, ha caído más rápido que el yen por lo que los datos del IPC japonés han ido decreciendo en los últimos meses. No obstante, las últimas alzas del petróleo suponen un «balón de oxigeno».

El Banco de Japón (BoJ) comentó en su última reunión de finales de abril que espera alcanzar su objetivo de inflación de un 2 por ciento entre abril y septiembre del 2016, diluyendo la previsión de que la meta sería lograda en torno al año fiscal en curso, que comenzó este mes. Por otra parte, Kuroda dio un mensaje claro «no hay cambio en nuestra postura de que no dudaremos en ajustar la política ante cualquier señal de cambio en la tendencia inflacionaria». Por lo que podemos interpretar que la prioridad es la inflación y para ello, si deben modificar su programa ultraexpansivo a «ultraultraexpansivo» para debilitar el yen se hace y punto.

La única solución por ahora es abaratar el yen…

Todo parece indicar que en medio de tanta deuda y mientras no llegan esas reformas estructurales sólo queda una solución y es devaluar el yen, para así lograr que las importaciones suban y entre la inflación en la economía. En los últimos cuatro meses la relación dólar/yen se ha encontrado estable en los 120 yenes, oscilando en un rango lateral en los niveles alcanzados en el año 2007. Un yen fuerte, aunque sería positivo para la economía norteamericana, sería un duro traspiés para Japón, por lo que teóricamente el BoJ hará todo lo que esté en su mano para evitar dicho escenario.

Desde finales de 2012, el yen ha caído un 27%, por el programa monetario ultraexpansivo que está adoptando el BoJ, aún así, las casas de análisis contemplan un escenario en el que la depreciación del yen irá a más. Por ejemplo, Goldman Sachs y Société Générale estiman una depreciación del yen de un 20%. En concreto, Goldman Sachs asegura que «una disminución en el yen a alrededor de 140 por dólar en los próximos dos años es una expectativa razonable».

Bolsa Blog de bolsa

Bolsa Blog de bolsa

No entiendo el argumento de: «y mientras no llegan esas reformas estructurales sólo queda una solución y es devaluar el yen, para así lograr que las importaciones suban y entre la inflación en la economía.»

Si devalúan el yen, ¿no les sera mas costoso importar porque necesitarían cada vez mas yenes para el mismo barril de petroleo?

Las reformas estructurales sirven para ajustar los niveles presupuestarios para asumir la abultada deuda, por lo que son medidas que afectan en el largo plazo. Pero la última subida del IVA generó una recesión por lo que han apartado hasta 2017 la nueva subida del IVA hasta el 10%. De manera coyuntural, si devalúas el yen, es más costoso el petroleo, por lo que introduces inflación depreciando el valor de la deuda y ese es el objetivo.

Espero que te haya contestado las dudas. Saludos

Otra más …

En el mundo desarrollado se ha ido tomando la vez para devaluarse. Para no entrar en una carrera declarada de devaluación quizá…Tras el histórico de Japón, EEUU, UK, UE, por riguroso orden. Así no se ve la realidad. O se amplía la base de consumidores de todo tipo (aquí los pobres son los protagonistas sin hacerles pagar el precio de la inflación), o recaeremos globalmente en recesión otra vez.