La curva de rendimientos invertida ha sido uno de los indicadores más fiables para anticiparse una recesión. Las siete recesiones que la economía estadounidense ha experimentado en el pasado han sido precedidas por inversiones claras de la curva de rendimiento. Banqueros, traders, economistas e incluso particulares que conocen la curva descartan la posibilidad de una recesión a menos que la curva de rendimiento se invierte de forma visible. Sin embargo, esta vez la situación parece ser diferente. Existen temores fundados de que una recesión puede ser inminente y sin una inversión de la curva de rendimientos ¿Cómo es posible?

Para aquellos que no conozcan la curva de rendimientos, se basa en la TIR que es la rentabilidad anualizada total recibida por el inversor si se asume que se mantiene el bono hasta su vencimiento. La curva de rendimiento es un gráfico simple, de dos ejes que tiene el rendimiento en el eje vertical, trazan para los diferentes plazos de vencimiento en el eje horizontal. Por lo que vemos que la formación gráfica puede ser con pendiente positiva (estructura normal), en la que bonos a de mayor corto plazo tienen TIRs inferiores que los bonos de largo plazo. Pero también puede ser con pendiente negativa llamada comúnmente curva invertida, el la que la los bonos de mayor corto plazo tienen TIRs superiores que los bonos a largo plazo, lo que indica que existe una gran incertidumbre en el corto plazo, lo que nos indica una eventual recesión.

A finales de 2006 ya vimos como la curva de rendimientos se estaba invirtiendo lo que nos daba una antelación de 9 meses antes de que se produjera el techo de mercado del S&P500 en el año 2007 hasta que se desató el pánico por las hipotecas subprime y la quiebra de Lehman Brothers.

No obstante, el escenario que tenemos en la actualidad es una curva de rendimientos con pendiente positiva, por lo que teóricamente los inversores ven mayor incertidumbre en el largo plazo que en el corto plazo, lo que es un entorno habitual y por ello los inversores exigen mayores intereses por comprometer su dinero a un plazo mayor.

Pero hay que tener en cuenta que esta curva de rendimientos de los bonos estadounidenses está claramente manipulada desde la Reserva Federal y por ello, ha dejado de ser un indicador fiable para anticiparse a recesiones o techos de mercado. La manipulación por parte de la Fed ha sido bajar los tipos de interés hasta prácticamente cero, alterando la parte corta de la curva y finalmennte ampliar la Base Moneria para realizar QEs, destinados a la compra de bonos estadounidenses, lo que ha alterado sustancialmente la parte larga de la curva de tipos. Toda está obra arquitectónica monetaria se ha efectuado para que el Tesoro estadounidense financiara su déficit con intereses muy bajos.

Asimismo, los rendimientos actuales de los bonos estadounidenses de corto plazo son actualmente ultrabajos (sin llegar a retornos negativos como en Europa). Estos están siendo clasificados como bajos rendimientos que no ofrecen ningún margen para la inversión de las curvas de rendimiento. Y aquí nace otro problema… para que la curva de rendimientos se invierta, los rendimientos a largo plazo deben bajar por debajo de los rendimientos ultrabajos de corto plazo, lo que parece muy improbable. En resumen, la curva de rendimiento no se puede invertir, aunque hay una alta probabilidad de que la economía estadounidense caiga en recesións. Si la economía de Estados Unidos finalmente fuera golpeada por una recesión, puede ser la primera excepción de los Estados Unidos a la regla de la curva de rendimiento invertida.

Bolsa Blog de bolsa

Bolsa Blog de bolsa

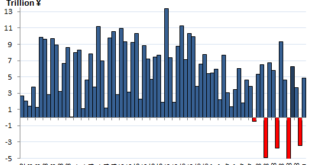

Más bien es una recesión técnica de momento limitada al mercado no a la economía real los ingresos corporativos son los más afectados obvio por la desaceleración de los emergentes entre otras cosas hablando de USA.