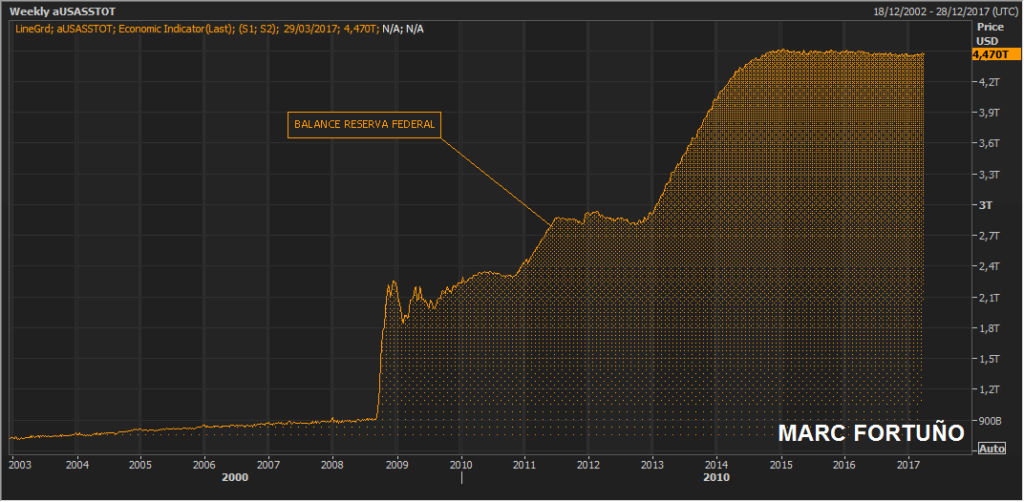

Los funcionarios de la Reserva Federal han dejado entrever el enfoque de una estrategia dirigida a disminuir el total de activos que acumula al balance de la autoridad monetaria estadounidense que con hipotecas y valores del tesoro alcanzó la cifra actual de 4,5 billones de dólares, un balance que se han cuadruplicado desde el año 2008 que ostentaba 900.000 millones de dólares en activos.

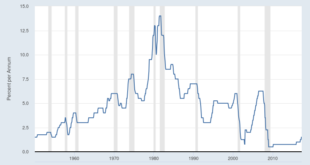

Durante seis años, la Fed se embarcó en este programa de compra de activos, conocido como flexibilización cuantitativa, el cual mantuvo los tipos de interés en niveles históricamente bajos en el aumento de la esperanza crédito bancario sería estimular el crecimiento. Es el aumento del balance estaba acompañado por un aumento sus pasivos, el dinero creado por la Reserva Federal.

El 29 de octubre de 2014, cuando la presidente de la Fed, Janet Yellen anunció el fin del programa de compra de bonos, el balance de la Fed había llegado a 4,48 billones. Mediante la reinversión de los pagos de capital y la maduración de valores, el balance de situación se ha mantenido alrededor de 4,5 billones, de los que 2,5 billones se componen por valores del Tesoro y 1,8 billones en valores respaldados por hipotecas.

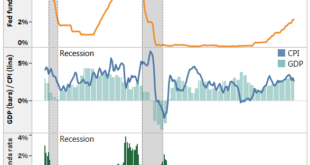

A medida que las condiciones económicas siguen mejorando y el aumento de la inflación, la Fed se enfrenta a una creciente presión para hacer frente a su balance. En diciembre, la autoridad monetaria indicó que no comenzaría el proceso de reducción de su balance hasta que «la normalización de los tipos de interés estuviera en marcha.»

¿Cómo puede reducir el balance? Existen dos vías, la primera en la venta de los títulos en su balance y la segunda es optar por no reinvertir la maduración de los valores. Hasta la elección de Donald Trump, las posibilidades de que la Fed vendiera activamente de valores para reducir su balance era poco probable pues se ejercería presión sobre el mercado de bonos, lo que podría causar a las tasas de interés aumentan rápidamente.

No obstante, la elección de Trump podría favorecer una acción de venta de bonos en el mercado secundario. Recordemos que Trump ha sido muy crítico con la política de Yellen y la política monetaria de tipos de interés. Sin lugar a dudas la venta de activos sería la vía más rápida para la reducción del balance, ya que la alternativa de maduración de los títulos implicaría una disminución lenta y de manera progresiva.

Si nos dirigimos al mercado de bonos, actualmente nos encontramos que el bono estadounidense a diez años cotiza a una TIR del 2,33%, uno de los niveles más altos en los últimos años, alejándose del mínimo histórico fijado en julio de 2016 cuando el bono se encontraba con una rentabilidad del 1,36%. Si se vendieran bonos en el mercado secundario, inmediatamente la TIR de los instrumentos de deuda se vería incrementada.

Bolsa Blog de bolsa

Bolsa Blog de bolsa