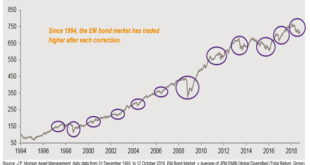

Las economías emergentes son, por supuesto, un grupo muy diverso. Sin embargo, los rendimientos de sus bonos soberanos han aumentado notablemente, a medida que las entradas de capital en estos mercados han disminuido en medio de una percepción general de deterioro de las condiciones.

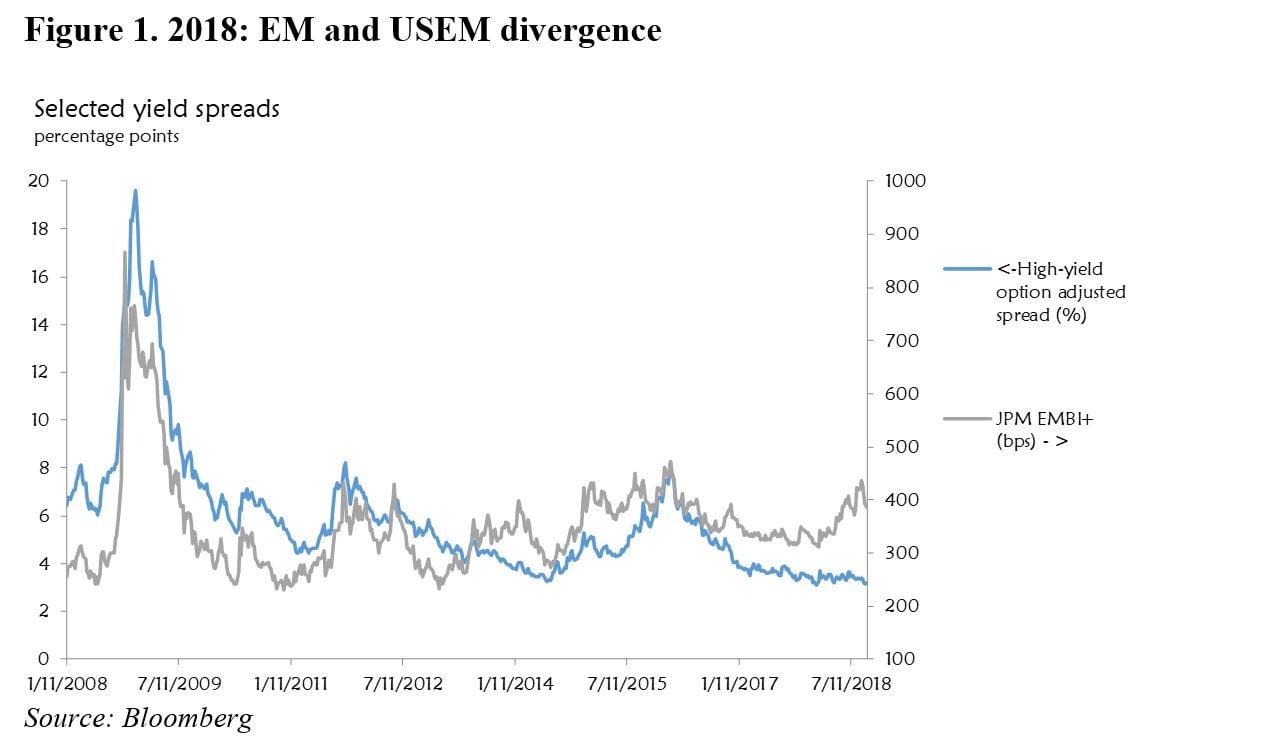

Históricamente, ha habido una estrecha relación positiva entre los instrumentos de deuda corporativa high yield estadounidense y los soberanos high yield de los mercados emergentes. En efecto, la deuda corporativa estadounidense high yield es el mercado emergente que existe dentro de la economía estadounidense. Sin embargo, a lo largo de este año, sus trayectorias han variado. En particular, las rentabilidades de las empresas estadounidenses no han podido aumentar en paralelo con las de sus homólogas de los mercados emergentes.

¿Qué está impulsando esta divergencia? ¿Están sobreestimando los mercados financieros los riesgos de la renta fija de los mercados emergentes? ¿O están subestimando los riesgos en las empresas estadounidenses de menor calificación?

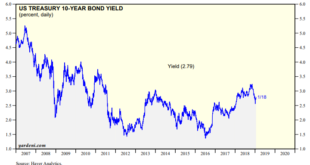

Tomando en conjunto las tendencias y ciclos actuales de los factores globales (tasas de interés de los Estados Unidos, la fortaleza del dólar estadounidense y los precios mundiales de las materias primas), además de una variedad de acontecimientos económicos y políticos adversos específicos de cada país que han asolado recientemente algunos de los mayores mercados emergentes.

En lo que todavía es un entorno de bajos tipos de interés a nivel mundial, la búsqueda perpetua de rentabilidad ha encontrado una fuente comparativamente nueva y atractiva en el disfraz de las obligaciones de préstamo garantizadas dentro del mundo de la deuda corporativa estadounidense high yield. Según la Asociación de la Industria de Valores y Mercados Financieros, las nuevas emisiones de bonos corporativos «convencionales» high yield alcanzaron su punto máximo en 2017 y se han reducido significativamente este año (alrededor del 35% hasta noviembre).

La nueva actividad emisora se ha desplazado hacia el mercado CLO que comparten muchas similitudes con los valores respaldados por hipotecas que prepararon el escenario para la crisis de las hipotecas de alto riesgo de hace una década. Durante ese auge, los bancos agruparon los préstamos y eliminaron el riesgo de sus balances. Con el tiempo, esto impulsó un aumento de los préstamos de baja calidad, ya que los bancos no tuvieron que vivir con las consecuencias.

Del mismo modo, para aquellos que adquieren prestatarios corporativos y agrupan CLOs corporativos, el volumen es su propia recompensa, incluso si esto significa reducir los estándares de solvencia de los prestatarios. La proporción de los «eslabones más débiles» (empresas con calificación B- o inferior (con perspectivas negativas) en la actividad global ha aumentado notablemente desde 2013-2015.

Además, las nuevas emisiones no solo provienen de un prestatario de menor calificación, sino que también se han vuelto laxas las cláusulas de estos instrumentos -provisiones diseñadas para asegurar el cumplimiento de sus términos y así minimizar el riesgo de incumplimiento-. Las emisiones de Covenant-Lite están en aumento y ahora representan alrededor del 80% del volumen pendiente.

Al igual que en la época de auge de los títulos respaldados por hipotecas, existe una gran demanda de esta deuda por parte de los inversores, que recuerda al «problema de entrada de capitales» o a la fase de «bonanza» del ciclo de flujo de capitales. Un patrón recurrente en el tiempo y en el espacio es que las semillas de las crisis financieras se siembran durante los buenos tiempos (cuando se otorgan los malos préstamos). Estos son buenos tiempos, ya que la economía de los Estados Unidos está en o cerca del pleno empleo.

Los registros muestran que los incrementos en el flujo de capital a menudo terminan mal. Cualquier número de factores puede cambiar el ciclo de la pluma a la bancarrota. En el caso de las empresas, las probabilidades de impago aumentan con el aumento de los niveles de deuda, la erosión del valor de las garantías (por ejemplo, los precios del petróleo en el caso de la industria fracking estadounidense) y la caída de los precios de las acciones. Las tres fuentes de riesgo de impago son ahora destacadas y, al carecer de garantías creíbles, el mercado es vulnerable a las ejecuciones, ya que los principales actores son instituciones bancarias en la sombra ligeramente reguladas.

Y luego están las viejas y bien conocidas preocupaciones sobre la banca en la sombra en general, que subrayan tanto su creciente importancia como la opacidad de sus vínculos con otras partes del sector financiero. Por supuesto, también escuchamos que una de las virtudes de financiar la deuda a través de los mercados de capital y no de los bancos es que la conmoción de una revisión abrupta de los precios o de una cancelación no afectará al canal de crédito a la economía real en la misma medida en que lo hizo en 2008-2009. Además, en comparación con los valores respaldados por hipotecas (y el mercado inmobiliario en general), la escala de la exposición de los balances de los hogares al mercado de deuda corporativa es de diferente magnitud.

Bolsa Blog de bolsa

Bolsa Blog de bolsa