La rentabilidad de los bonos soberanos y de los bonos corporativos de los mercados emergentes ha aumentado de forma constante a lo largo del año, y el rendimiento ha aumentado visiblemente desde finales del verano. Con los rendimientos soberanos ahora en el 8%, hemos llegado a niveles no vistos desde 2016. ¿Es una oportunidad? Para empezar, primero tenemos que entender lo que está «en el precio» y luego decidir cómo puede evolucionar a partir de aquí.

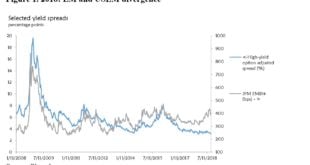

La aparente falta de confianza de los inversores en los mercados emergentes se refleja en la clase de activos que descuenta una visión más negativa del mundo en comparación con la que se observa en otros lugares. Un análisis de los mercados emergentes a través de la deuda soberana y del crédito sugiere que los inversores están buscando entre 65 y 75 puntos básicos de aumento de tipos, una opinión más pesimista que la nuestra y la del índice GS US Financial Conditions Index. Los inversores también parecen bastante pesimistas con respecto a China, y a algunos de los países que la suministran.

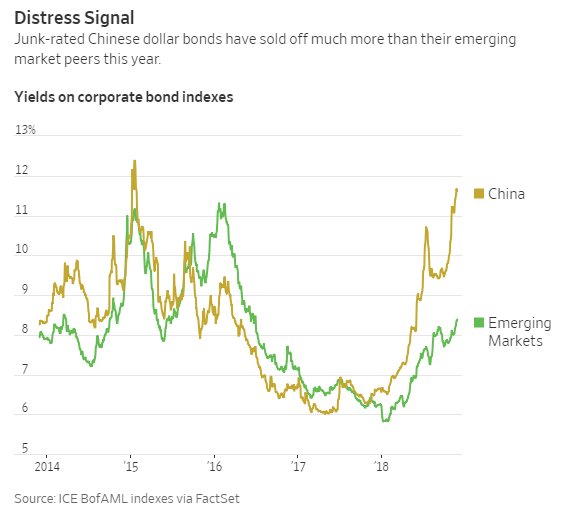

En el caso de China, los inversores pueden estar malinterpretando la profundidad y resistencia de la segunda economía más grande. Los responsables políticos chinos habían pasado los últimos dos trimestres guiando a la segunda economía más grande del mundo hacia un aterrizaje suave, antes de que Washington adoptara medidas para restringir el acceso de China a la economía estadounidense a través de barreras arancelarias y un acuerdo revisado del TLCAN.

La medida preocupó a los inversores, que comenzaron a reducir las expectativas de crecimiento y las tenencias en respuesta. En los últimos años, los principales impulsores del crecimiento chino han sido la inversión y el consumo, lo que deja a los responsables políticos chinos bien posicionados (y equipados) para responder a la ralentización. Cabe destacar la magnitud de las cifras: mientras que el comercio de Estados Unidos con China es de alrededor de 680.000 millones de dólares anuales, el PIB chino se cifra en unos 12 billones de dólares.

Por otro lado, cabe destacar que la debilidad de la divisa china no se ha traducido en salidas sustanciales del país, a pesar de que el yuan probó el nivel de 7,00 frente al dólar. Hemos revisado a la baja nuestras expectativas en función de los acontecimientos. Si el crecimiento chino sorprendiera incluso ligeramente al alza de las expectativas reducidas, el efecto sobre los precios de los bonos de los mercados emergentes sería positivo.

Las empresas de mercados emergentes siguen ofreciendo a los inversores acceso a márgenes brutos del 30%, 6 años de cobertura de intereses y menos apalancamiento operativo que sus homólogas estadounidenses. Una distinción crucial entre el crédito de los mercados emergentes y el de los mercados desarrollados informa esta tendencia: muchos menos emisores corporativos de mercados emergentes son empresas públicas, y los grupos familiares conservan el control de muchos emisores. Mientras que las empresas públicas pueden ser mejores acreedores, los intereses de los grupos familiares pueden alinearse con los de los inversores debido a la reputación y al coste del capital.

Otra fuente de apoyo para los mercados emergentes podría provenir de una dirección inesperada. Hace dos años, vimos entradas sustanciales en estrategias de crédito de corta duración que ofrecían a los inversores una herramienta para reducir la duración total de la cartera, sin afectar a los ingresos ni a los gastos. Estas estrategias abordaban una necesidad crítica de los gestores de carteras globales, por lo que el elemento de mercado emergente de su composición resultaba esencial. En 2019, los inversores podrían buscar protección tanto contra la debilidad del dólar como contra el aumento de los tipos de interés, y en el proceso buscar una clase de activos de alto rendimiento, líquidos y de grado de inversión con sensibilidad negativa al dólar. Tal cosa existe: Se llama moneda local de mercado emergente, y el espacio está comenzando a ver entradas.

Si bien los menores rendimientos de los mercados maduros pueden haber hecho más atractivo en el margen el mayor potencial de ingresos de los mercados emergentes, no fueron los únicos responsables del desarrollo de esta clase de activos durante la última década. Sin embargo, el carácter de la oportunidad ha pasado de estar impulsada por la beta a ser un paradigma más centrado en el alfa, un cambio en el carácter del mercado que puede beneficiar a las estrategias de inversión más flexibles.

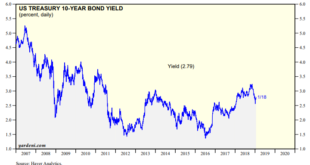

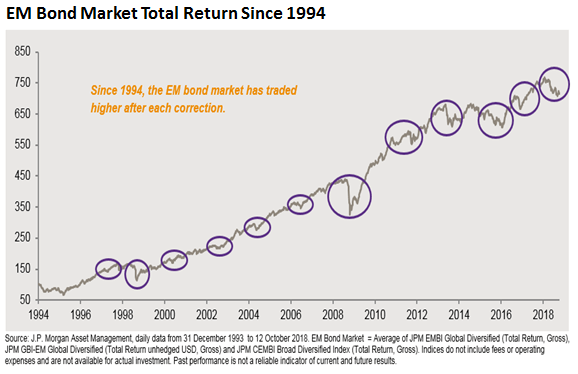

Desde 1994, los mercados emergentes han recompensado a los inversores que han comprado la debilidad periódica de la clase de activos. El mercado puede estar entrando en un período en el que ofrece un valor atractivo. Las cifras de crecimiento más positivas de China, o incluso la evidencia de que la Reserva Federal se está alejando de un ritmo de subidas de los tipos de interés, podrían ser suficientes para producir un repunte de los rendimientos de los bonos de los mercados emergentes.

Si bien los mercados emergentes han presentado a veces rendimientos más volátiles que las clases de activos de igual a igual, la realidad es que el espacio ha proporcionado una trayectoria de rendimientos competitivos a largo plazo y, como resultado, los retiros de fondos han ofrecido a veces puntos de entrada atractivos.

Bolsa Blog de bolsa

Bolsa Blog de bolsa