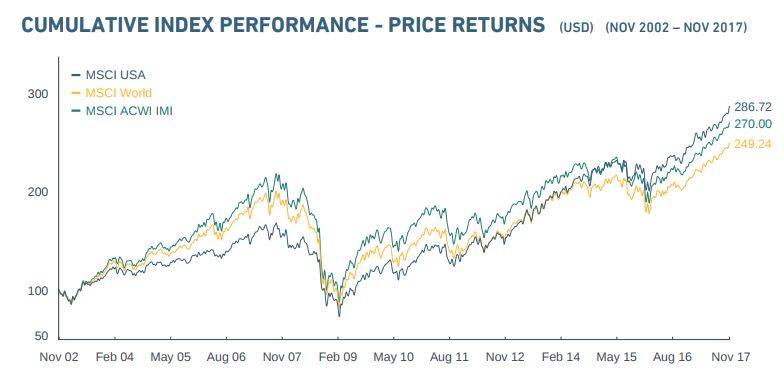

Al entrar en 2018, estamos firmemente arraigados en un mercado alcista laico virtuoso y creador de riqueza que comenzó en serio a finales de 2012. Nació del pesimismo severo que rodeaba la crisis existencial de la deuda europea y la demostrable resaca de la crisis financiera de 2008. Pero la combinación de valoraciones generacionalmente bajas, una política monetaria mundial asimétricamente laxa y la omnipresente innovación disruptiva proporcionaron los fundamentos de este mercado.

En 2015 entramos en una fase cíclica de fuertes descensos en el que se vieron fuertes correcciones en las principales bolsas. Desde entonces, la aceleración del crecimiento económico y de los beneficios empresariales, junto con la inflación que hoy por hoy sigue siendo baja, ha obligado a las valoraciones a situarse a niveles altos, especialmente en la bolsa americana.

Como ejemplo, tenemos el MSCI USA que recoge aproximadamente el 85% de la capitalización del mercado americano y mantiene las siguientes valoraciones: Rentabilidad por dividendo 1,88%, PER 24,08 veces y P/B 3,27 veces. En contraste, el MSCI Europe tiene unas ratios fundamentales más atractivas: Rentabilidad por dividendo 3,26%, PER 19,75 veces y P/B 1,88 veces.

El 2018 va a ser un entorno más difícil. En la actualidad, los activos de riesgo están más valorados en su totalidad, y el sentimiento optimista del mercado es más generalizado., por lo que las valoraciones con más que correctas en el entorno bursátil actual. Sin embargo, eso no implica que se pueda limitar la subida, pues el mercado alcista ha seguido fuerte a pesar de sus altas valoraciones.

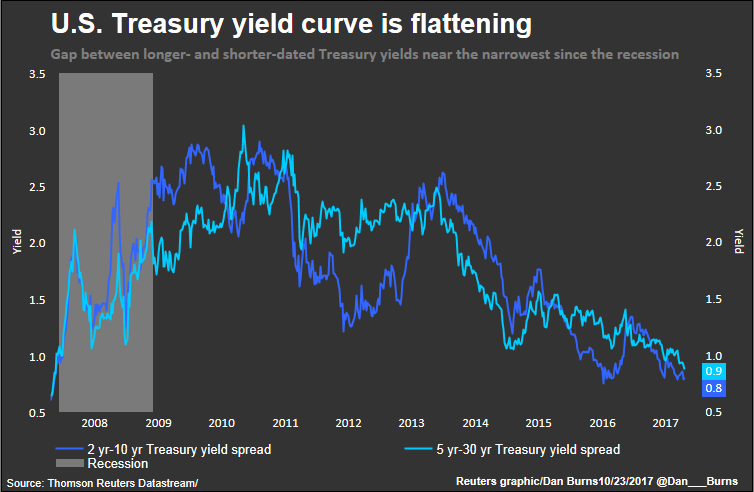

Sin embargo, existe un elemento de preocupación entre los analistas. La diferencia entre los rendimientos del Tesoro de Estados Unidos a corto y largo plazo se ha reducido a su ritmo más rápido desde 2008, ya que los inversores prevén una tasa más rápida de ajuste de la política monetaria de la Reserva Federal el próximo año.

Esto marca un pronunciado «aplanamiento» de la curva de rendimientos, con inversores que reciben rendimientos decrecientes por la tenencia de bonos a plazo más largo en comparación con los bonos a plazo más corto, lo que suele ser un presagio de recesión económica.

Una de las consecuencias más curiosas de la caída de la rentabilidad por dividendo y la subida de la parte corta de la curva de rendimientos es que por primera vez en una década, los bonos del tesoro americano a dos años cotizan con una rentabilidad superior a la rentabilidad por dividendos del S&P500.

Marc Fortuño

Bolsa Blog de bolsa

Bolsa Blog de bolsa