Cobas AM, la gestora de Paramés, recibió el pasado 3 febrero el visto bueno por parte de la Comisión Nacional del Mercado de Valores (CNMV), lo que le concede la autorización para iniciar su actividad en la gestión y comercialización de fondos de inversión. Por ello, ha dirigido una carta a sus clientes en la que repasa la filosofía de inversión a seguir, el equipo que la llevará a cabo, los fondos de inversión que serán gestionados y cómo su estructura la cartera.

Cobas AM, la gestora de Paramés, recibió el pasado 3 febrero el visto bueno por parte de la Comisión Nacional del Mercado de Valores (CNMV), lo que le concede la autorización para iniciar su actividad en la gestión y comercialización de fondos de inversión. Por ello, ha dirigido una carta a sus clientes en la que repasa la filosofía de inversión a seguir, el equipo que la llevará a cabo, los fondos de inversión que serán gestionados y cómo su estructura la cartera.

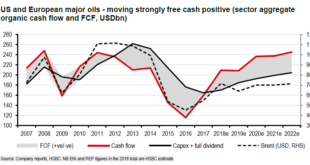

Uno de los aspectos a destacar de la cartera de inversión es la oportunidad que percibe en las empresas vinculadas a materias primas. En referencia a la caída de los precios del petróleo, Paramés ha identificado » la oportunidad más significativa en mercados financieros desde 2000 o 2009″. De hecho, 10 de los valores de referencia están vinculados con las materias primas. Paramés comentan que «Aunque hace tiempo que no invertimos de manera significativa en el sector, desde 1998, la manipulación monetaria y el ajuste de precios en la mayoría de ellas, derivado del exceso de inversión en el periodo 2008-2014, hacen necesario y atractivo mantener un porcentaje de la cartera en ellas, cerca del 20% de la misma».

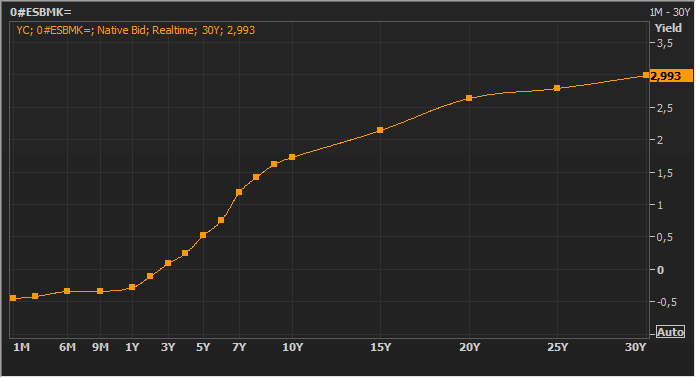

No le falta razón a Paramés para buscar exposición a las empresas vinculadas con materias primas, debido a que en los últimos años hemos visto cómo las políticas monetarias no convencionales de los bancos centrales han desvirtuado por completo el mercado de renta fija (con bonos cotizando a TIRs negativas). La manipulación monetaria mediante compras en el mercado de deuda y intereses a corto plazo en el 0%, han alterado por completo toda la renta fija. Los podemos ver en España y su curva de rendimientos, que hasta 2 años se encuentra por debajo de 0 y el bono a 10% cotiza a una TIR irrisoria del 1,72%.

La fuerte caída de China a partir de junio del año 2015 arrastró a las cotizaciones de las commodities y de las empresas vinculadas. Esto lo podemos ver de manera clara en el siguiente gráfico que comprara el selectivo CSI300 frente al Thomson Reuters/CC CRB Index (TRJCRB) pues ambos selectivos alcanzaron máximos la primera mitad de 2015 y a partir de ese momento experimentaron fuertes caídas.

Mientras que el CSI300 protagonizó una caída de 46,51%, el selectivo CRBQX sucumbió a unas pérdidas del 32,55%. Prácticamente ambos índices coincidieron en los mínimos en enero del año pasado, un momento en el que empezaron a surgir las oportunidades de exposición a las commodities y a las empresas vinculadas. A partir de ese momento han seguido manteniendo trayectorias similares, el CSI300 ha sumado una revalorización del 20,78% y el TRJCRB se ha incrementado un 20,28% hasta los niveles actuales.

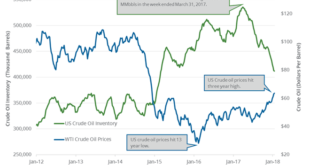

Las materias primas llevan experimentando un cambio importante desde hace más de un año. Cómo referencia tenemos la evolución del petróleo que desde los máximos de 2014, cuando el barril de crudo cotizaba a 107 dólares, sufrió un desplome del 75,66% hasta alcanzar mínimos en los 26 dólares en febrero de 2016, debido al aumento de producción estadounidense acompañado de la tecnología fracking. Desde ese instante, el precio del crudo ha remontado fuertemente un 101& hasta los actuales 52 dólares.

Bolsa Blog de bolsa

Bolsa Blog de bolsa