Los inversores han elogiado durante mucho tiempo la capacidad de Warren Buffett para elegir en qué compañías invertir. Alabado por seguir consistentemente los principios de inversión value, Buffett ha acumulado una fortuna de más de 90.000 millones de dólares durante décadas. Él ha resistido las tentaciones asociadas en invertir en la «próxima gran cosa», y también ha usado su inmensa riqueza para el bien al contribuir a las organizaciones benéficas.

Entendiendo Warren Buffett comienza analizando la filosofía de inversión de la compañía con la que está más estrechamente asociado: Berkshire Hathaway. Berkshire tiene una estrategia pública y de larga trayectoria en lo que se refiere a la adquisición de acciones: la empresa debe tener un poder adquisitivo constante, una buena rentabilidad sobre el capital social, una gestión competente y un precio razonable.

Buffett pertenece a la escuela de inversión de valor, popularizada por Benjamin Graham. El value investing se centra en el valor intrínseco de una acción en lugar de centrarse en indicadores técnicos, como medias móviles, indicadores de volumen o de momento. Determinar el valor intrínseco es un ejercicio focalizado en entender las finanzas de una empresa, especialmente los Estados Contables: Balances, Cuentas de Resultados y Estado de Flujos de Efectivo.

Hay varias cosas que vale la pena destacar sobre la estrategia de inversión de Buffett. Para guiarlo en sus decisiones, Buffett utiliza una serie de consideraciones clave para evaluar el atractivo de una posible inversión.

Las empresas que han estado proporcionando un retorno positivo y aceptable sobre el patrimonio neto (ROE) durante muchos años son más deseables que las empresas que sólo han tenido un período corto de sólidos rendimientos. Cuanto más largos sean los años de buena ROE, mejor.

Otro de los puntos clave en el momento de analizar una empresa es indagar si tiene una gran proporción de deuda porque una mayor parte de los beneficios de una empresa se destinarán al pago de intereses, especialmente si el crecimiento sólo proviene de sumar más deuda.

Buffett busca empresas que tengan un buen margen de beneficio, especialmente si los márgenes de beneficio están creciendo. Al igual que en el caso del ROE, examinar el margen de beneficio a lo largo de varios años para descartar las tendencias a corto plazo.

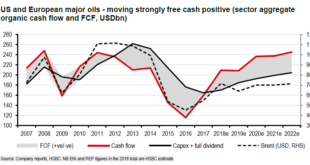

Él considera que las empresas que aquellas empresas que producen productos que pueden sustituirse fácilmente son más arriesgadas que las empresas que ofrecen ofertas más singulares. Por ejemplo, el producto de una compañía petrolera -el petróleo- no es el único, porque los clientes pueden comprar petróleo a cualquier otro competidor. Sin embargo, si la compañía tiene acceso a un grado de petróleo más deseable – uno que puede ser refinado fácilmente – entonces eso podría ser un elemento diferenciador que vale la pena considerar.

El quid de la inversión en valor es encontrar empresas que tengan buenos fundamentos, pero que operen por debajo de donde deberían estar. Cuanto mayor es el descuento, más margen de rentabilidad.

Más allá de su estilo orientado al valor, Buffett también es conocido como un inversor de Buy&Hold. No está interesado en vender acciones a corto plazo para obtener los beneficios, sino que elige acciones que considera que ofrecen buenas perspectivas de crecimiento a largo plazo. Esto le lleva a alejarse de lo que otros están haciendo. En su lugar, analiza si una empresa está en una posición sólida para hacer que el dinero avance y si sus acciones tienen un precio razonable.

Marc Fortuño

Bolsa Blog de bolsa

Bolsa Blog de bolsa