A pesar del buen arranque que habíamos visto el primer mes de enero, con las últimas caídas presenciadas, vemos que el S&P 50 está perdiendo un 3,46% en lo que va de año hasta situarse en los 2.581 puntos. Cabe recordar que el 26 de enero firmó su máximo histórico al cerrar los 2.872 puntos, por lo que desde ese nivel hasta la actualidad, hemos visto una caída del 10,13%. Con esta caída, nos preguntamos si debemos preocuparnos o simplemente se trata de un movimiento correctivo normal.

En primer lugar, recordar que una caída del 10%, a pesar de todo lo aparatosa que es, se marca dentro de un proceso correctivo normal. Hay que entender, que el 26 de enero, los osciladores técnicos mostraban un gran nivel de sobrecompra. Por ejemplo, el RSI en diario, se encontraba en un parámetro de 86,68 puntos, lo que evidenciaba una de las mayores sobre compras de toda la historia del índice. En toda la tendencia alcista formada desde el año 2009, no habíamos visto unos niveles tan elevados.

No obstante, con la dura corrección vivida, se observa que el RSI entrado en niveles de sobreventa, por lo que podría considerarse como una oportunidad de reengancharse a la tendencia alcista del selectivo bursátil.

También, como podemos apreciar en el gráfico a escala logarítmica, el precio se había desviado sustancialmente de la media móvil de 200 sesiones con el rally de 2017, por lo que se entiende como normal, un proceso de reversión entre la media y la cotización.

Por ahora, únicamente podemos hablar de una corrección, que ha sido rápida en el precio, pero no pone en riesgo la estructura perfectamente alcista del S&P500. Para poner en riesgo el canal alcista que se dibuja en la actualidad, el precio debería caer por debajo de los 2.200 puntos y, hoy por hoy, el selectivo estadounidense se encuentra 200 puntos por encima de estos niveles mencionados.

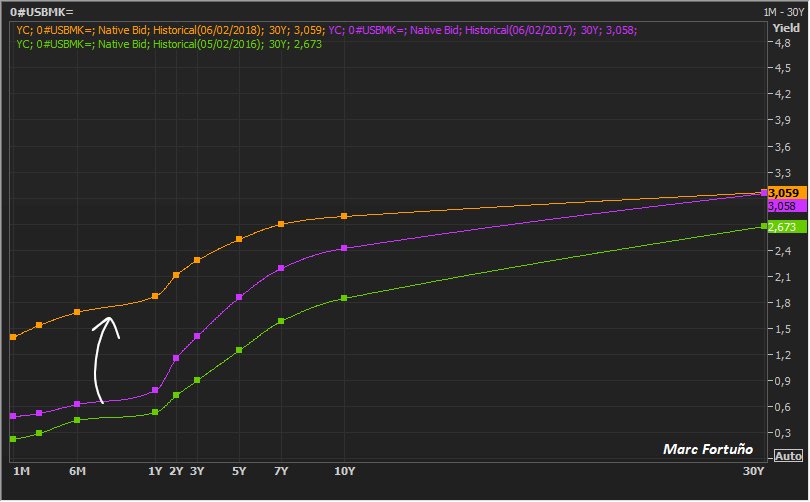

Otro parámetro que los analistas son los utilizadores como está evolucionando la curva de rendimientos del bono estadounidense. Tal y como podemos observar el siguiente gráfico, desde el pasado año hasta hoy, se aprecia como la parte corta de la curva se ha incrementado sustancialmente debido a la subidas de tipos que ha efectuado la Reserva Federal. Sin embargo, no podemos hablar de curva plana o bien invertida que sería un indicador adelantado de las perspectivas negativas de los inversores.

Marc Fortuño

Bolsa Blog de bolsa

Bolsa Blog de bolsa

Bien pudiera parecer que el S&P se hallara ya recuperado de la fuerte caída del pasado mes de enero de 2018 y que la “corrección” hubiera llegado a su fin, pero, ¿es esto realmente así?

Actualmente nos encontraríamos en una onda A, la primera del ciclo correctivo que podría llevarnos como mínimo, de nuevo a la base del canal alcista en valores entre los 2.150 a los 2.250 muy posiblemente. Después un nuevo repunte al alza con la onda B, que podría devolvernos a valores próximos a los 2.500 o 2.600 puntos, para volver a caer con fuerza a zonas próximas ya a la onda 4 en torno a los 1.900 puntos. Estas últimas ondas B y C transcurrirían durante los años 2019 a 2021.