La semana en los mercados

Patrice Maurice Mac-Mahon (1808-1893), mariscal de Francia y presidente de la República, era un hombre enérgico y de mucho carácter, pero que no brillaba precisamente por su inteligencia. Un día, visitando un hospital, se paró frente a la cama de un soldado enfermo y preguntó qué tenía. Cuando respondieron que tenía fiebre tifoidea tropical, exclamó: “Mala cosa, mala cosa. O se muere uno o se vuelve tonto. Lo sé porque la padecí cuando estuve en Argel”… Creo que esta es la prueba de que la falta de perspicacia de los que mandan en Europa no es nueva … Pero no es sólo por lo mal que están abordando el problema griego, sobre todo lo digo porque, conociéndolo hace tiempo, no impidieron su crecimiento hasta el punto actual: El otro día en el foro de bolsa encontré este post de noviembre de 2009 que resumía un artículo de A. González, voy a citar sólo 3 cosas que decía:

Ya en 2004 Bruselas abrió un procedimiento de infracción contra Grecia por haber falseado las estadísticas relacionadas con el déficit público desde 1997. Sin esos retoques, se admitió entonces, Grecia no hubiera entrado a formar parte del euro.

El nuevo gobierno griego tuvo que admitir al mes de estar en el poder que el déficit sería el doble de lo previsto por el anterior.

El 11 de noviembre de 2009 la Comisión Europea ya afirmó que “Grecia es una amenaza para toda la zona euro”.

Y ahora el coste del problema griego, que se hubiera arreglado bien con una expulsión en 2004, bien con una supervisión más dura tras los antecedentes los años siguientes, bien en 2009 cuando se descubrieron las nuevas mentiras etc.…ha formado una bola de pérdidas que cada vez son más públicas –de los estados vía créditos y BCE- y menos privadas y en las que parece sólo pagan por los errores los ciudadanos. Es decir, un problema político que acaba socializando unas pérdidas que nadie sabe cuantificar. A este respecto un factor de pérdidas para el sistema financiero del que se habla poco, caso de que Grecia finalmente se declare en suspensión de pagos, es el dinero que perderán aquellos bancos que han vendido las primas de los CDS y que se verían obligados a abonar, en lugar del emisor heleno, toda la cantidad asegurada a los que hayan comprado esos seguros. Por supuesto es una suma cero: unos ganan y otros pierden pero el que pagó la prima del seguro se supone es un inversor buscando seguridad para su cartera de bonos y ya tiene asumido el coste, el que vendió no tiene forma de escapar de sus obligaciones ni manera para intentar neutralizar esa pérdida, caso de producirse. Al ser un mercado tan opaco no sabemos quién tiene esa exposición pero eso plantea un interrogante: ¿Y si el que vende esos seguros contra quiebra, quiebra él mismo y no puede responder?

Imaginemos un inversor que posee deuda pública griega y que pagó una prima de CDS para que una posible quiebra del país heleno no le afecte. Imaginemos que efectivamente Grecia se declara en suspensión de pagos. ¿Quién puede asegurar que el que vendió los CDS al inversor no es el Banco central de Grecia o cualquier banco griego que ha quebrado por su alta exposición a la deuda pública de su país y que por lo tanto no responderá a los pagos? ¿Quién asegura que los seguros contra impagos se paguen si quien debe pagarlos está en suspensión de pagos? Imaginemos un caso mucho más hipotético: una suspensión de pagos de los EUA, ¿realmente podemos creer que ante un hecho así los que vendieron CDS podrían asumir los costes? Entonces, ¿Qué seguridad ofrecen realmente los CDS aplicados a países? ¿Hará falta un mercado paralelo de seguros contra impago para posibles incumplimientos de los seguros contra impagos?

Conclusión: no existe el riesgo cero. Como dice G. de la Dehesa “los mercados financieros tienden a alcanzar equilibrios extremos, pasando de confianza absoluta a desconfianza absoluta. No suelen estabilizarse en posiciones intermedias, al estar sujetos a comportamientos de rebaño en situaciones de incertidumbre que les empujan hacia el otro extremo. La prueba es que en los primeros años del área euro, los márgenes de rendimiento de la deuda de casi todos los Estados miembros sobre el bono alemán eran mínimos y ahora se han multiplicado entre diez y cincuenta veces”. Y el miedo como factor imprevisible -que precisamente por eso debe ser considerado siempre- ha provocado un efecto contagio griego que sigue sin limitarse al renunciar la UE a darle una solución rápida a pesar de que la inmensa mayoría de analistas y economistas de todas las ideologías están de acuerdo en que la suspensión de pagos debe ocurrir cuanto antes. P.Krugman, por ejemplo, escribía el otro día en su blog que “el aplazamiento de una resolución real del problema de la deuda griega significa extender el período de alto desempleo y la salida de depresión”. Pero se sigue insistiendo en los parches que, al menos en el corto plazo, calman a los mercados, como la última idea de que el dinero privado intervenga voluntariamente en el segundo rescate griego. Como dice L.J. Diez-Ovelleiro: “¿qué se le puede ofrecer a una entidad bancaria que tiene deuda de Grecia para que cuando venza lo que ya tiene en cartera compre todavía más deuda, si lo más probable es que esté contando los segundos hasta que venza lo que ya tiene?” Sea lo que sea, vuelve a parecer lo que es: evitarle quebrantos a la banca al precio que sea.

Y como hemos podido comprobar estos días, las bolsas se han creído la idoneidad del nuevo rescate a Grecia y han rebotado con fuerza cuando se ha filtrado algún tipo de acuerdo. Esta vez parece que el freno al rebote ha venido del otrora mejor aliado de los índices, la FED, que no ha conseguido convencer con su mensaje: “el crecimiento se ralentiza, el sector inmobiliario sigue deprimido, las cifras de creación de empleo son más débiles de lo previsto… pero es culpa de factores temporales como el terremoto de Japón y las subidas del precio de la energía”

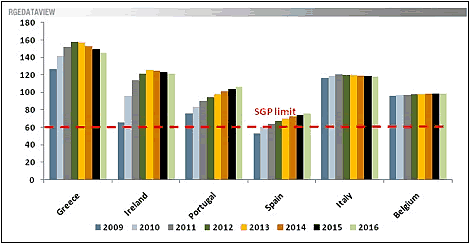

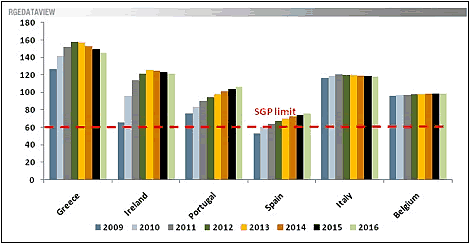

Vivamos el momento porque esto va para largo; como podemos observar aquí, aunque todos los ajustes previstos se cumplieran estas son las previsiones del ratio deuda/PIB para los próximos 5 años de los países con más problemas de solvencia en la €zona:

Se adjunta enlace original para ver los interesantes sub-enlaces con mas Datos y opiniones en la red.

La semana en los mercados - Euribor

Patrice Maurice Mac-Mahon (1808-1893), mariscal de Francia y presidente de la República, era un hombre enérgico y de mucho carácter, pero que no brillaba precisamente por su inteligencia. Un día, visitando un hospital, se paró frente a la cama de un soldado enfermo y preguntó qué tenía. Cuando respondieron que tenía fiebre tifoidea tropical, exclamó: “Mala cosa, mala cosa. O se muere uno o se vuelve tonto. Lo sé porque la padecí cuando estuve en Argel”… Creo que esta es la prueba de que la falta de perspicacia de los que mandan en Europa no es nueva … Pero no es sólo por lo mal que están abordando el problema griego, sobre todo lo digo porque, conociéndolo hace tiempo, no impidieron su crecimiento hasta el punto actual: El otro día en el foro de bolsa encontré este post de noviembre de 2009 que resumía un artículo de A. González, voy a citar sólo 3 cosas que decía:

Ya en 2004 Bruselas abrió un procedimiento de infracción contra Grecia por haber falseado las estadísticas relacionadas con el déficit público desde 1997. Sin esos retoques, se admitió entonces, Grecia no hubiera entrado a formar parte del euro.

El nuevo gobierno griego tuvo que admitir al mes de estar en el poder que el déficit sería el doble de lo previsto por el anterior.

El 11 de noviembre de 2009 la Comisión Europea ya afirmó que “Grecia es una amenaza para toda la zona euro”.

Y ahora el coste del problema griego, que se hubiera arreglado bien con una expulsión en 2004, bien con una supervisión más dura tras los antecedentes los años siguientes, bien en 2009 cuando se descubrieron las nuevas mentiras etc.…ha formado una bola de pérdidas que cada vez son más públicas –de los estados vía créditos y BCE- y menos privadas y en las que parece sólo pagan por los errores los ciudadanos. Es decir, un problema político que acaba socializando unas pérdidas que nadie sabe cuantificar. A este respecto un factor de pérdidas para el sistema financiero del que se habla poco, caso de que Grecia finalmente se declare en suspensión de pagos, es el dinero que perderán aquellos bancos que han vendido las primas de los CDS y que se verían obligados a abonar, en lugar del emisor heleno, toda la cantidad asegurada a los que hayan comprado esos seguros. Por supuesto es una suma cero: unos ganan y otros pierden pero el que pagó la prima del seguro se supone es un inversor buscando seguridad para su cartera de bonos y ya tiene asumido el coste, el que vendió no tiene forma de escapar de sus obligaciones ni manera para intentar neutralizar esa pérdida, caso de producirse. Al ser un mercado tan opaco no sabemos quién tiene esa exposición pero eso plantea un interrogante: ¿Y si el que vende esos seguros contra quiebra, quiebra él mismo y no puede responder?

Imaginemos un inversor que posee deuda pública griega y que pagó una prima de CDS para que una posible quiebra del país heleno no le afecte. Imaginemos que efectivamente Grecia se declara en suspensión de pagos. ¿Quién puede asegurar que el que vendió los CDS al inversor no es el Banco central de Grecia o cualquier banco griego que ha quebrado por su alta exposición a la deuda pública de su país y que por lo tanto no responderá a los pagos? ¿Quién asegura que los seguros contra impagos se paguen si quien debe pagarlos está en suspensión de pagos? Imaginemos un caso mucho más hipotético: una suspensión de pagos de los EUA, ¿realmente podemos creer que ante un hecho así los que vendieron CDS podrían asumir los costes? Entonces, ¿Qué seguridad ofrecen realmente los CDS aplicados a países? ¿Hará falta un mercado paralelo de seguros contra impago para posibles incumplimientos de los seguros contra impagos?

Conclusión: no existe el riesgo cero. Como dice G. de la Dehesa “los mercados financieros tienden a alcanzar equilibrios extremos, pasando de confianza absoluta a desconfianza absoluta. No suelen estabilizarse en posiciones intermedias, al estar sujetos a comportamientos de rebaño en situaciones de incertidumbre que les empujan hacia el otro extremo. La prueba es que en los primeros años del área euro, los márgenes de rendimiento de la deuda de casi todos los Estados miembros sobre el bono alemán eran mínimos y ahora se han multiplicado entre diez y cincuenta veces”. Y el miedo como factor imprevisible -que precisamente por eso debe ser considerado siempre- ha provocado un efecto contagio griego que sigue sin limitarse al renunciar la UE a darle una solución rápida a pesar de que la inmensa mayoría de analistas y economistas de todas las ideologías están de acuerdo en que la suspensión de pagos debe ocurrir cuanto antes. P.Krugman, por ejemplo, escribía el otro día en su blog que “el aplazamiento de una resolución real del problema de la deuda griega significa extender el período de alto desempleo y la salida de depresión”. Pero se sigue insistiendo en los parches que, al menos en el corto plazo, calman a los mercados, como la última idea de que el dinero privado intervenga voluntariamente en el segundo rescate griego. Como dice L.J. Diez-Ovelleiro: “¿qué se le puede ofrecer a una entidad bancaria que tiene deuda de Grecia para que cuando venza lo que ya tiene en cartera compre todavía más deuda, si lo más probable es que esté contando los segundos hasta que venza lo que ya tiene?” Sea lo que sea, vuelve a parecer lo que es: evitarle quebrantos a la banca al precio que sea.

Y como hemos podido comprobar estos días, las bolsas se han creído la idoneidad del nuevo rescate a Grecia y han rebotado con fuerza cuando se ha filtrado algún tipo de acuerdo. Esta vez parece que el freno al rebote ha venido del otrora mejor aliado de los índices, la FED, que no ha conseguido convencer con su mensaje: “el crecimiento se ralentiza, el sector inmobiliario sigue deprimido, las cifras de creación de empleo son más débiles de lo previsto… pero es culpa de factores temporales como el terremoto de Japón y las subidas del precio de la energía”

Vivamos el momento porque esto va para largo; como podemos observar aquí, aunque todos los ajustes previstos se cumplieran estas son las previsiones del ratio deuda/PIB para los próximos 5 años de los países con más problemas de solvencia en la €zona:

Se adjunta enlace original para ver los interesantes sub-enlaces con mas Datos y opiniones en la red.

La semana en los mercados - Euribor

Última edición por un moderador: