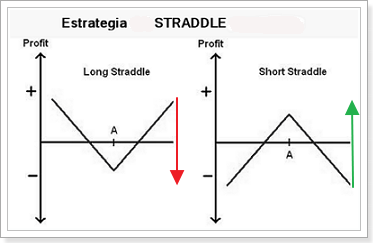

Un straddle es una estrategia de opciones neutral que consiste en comprar simultáneamente una opción de venta y una opción de compra para el valor subyacente con el mismo precio de ejercicio y la misma fecha de vencimiento.

Un operador se beneficiará de un straddle largo cuando el precio del valor suba o baje del precio de ejercicio por una cantidad superior al coste total de la prima pagada. El potencial de beneficios es prácticamente ilimitado, siempre que el precio del valor subyacente se mueva de forma muy brusca.

Un straddle puede dar a un trader dos pistas significativas sobre lo que el mercado de opciones piensa de una acción. La primera es la volatilidad que el mercado espera del valor. La segunda es el rango de negociación esperado del valor para la fecha de vencimiento.

Un ejemplo, imagina que un inversor espera que las acciones de una empresa experimenten fuertes fluctuaciones de precios tras el anuncio de los tipos de interés el 15 de enero. Actualmente, el precio de la acción es de 100 dólares. A su vez, crea un straddle comprando una opción de venta de 5 dólares y otra de 5 dólares a un precio de ejercicio de 100 dólares que vence el 30 de enero. El especulador obtendría un beneficio si el precio del valor subyacente estuviera por encima de 110 dólares o por debajo de 90 dólares en el momento del vencimiento.

¿Cómo se obtiene un beneficio en un straddle?

Para determinar cuánto debe subir o bajar un valor subyacente para obtener un beneficio en un straddle, divida el coste total de la prima por el precio de ejercicio. Por ejemplo, si el coste total de la prima fuera de 10 dólares y el precio de ejercicio fuera de 100 dólares, se calcularía como 10/ 100 dólares, o el 10%. En este caso, el valor debe inclinarse o bajar más del 10% desde el precio de ejercicio de 100 dólares.