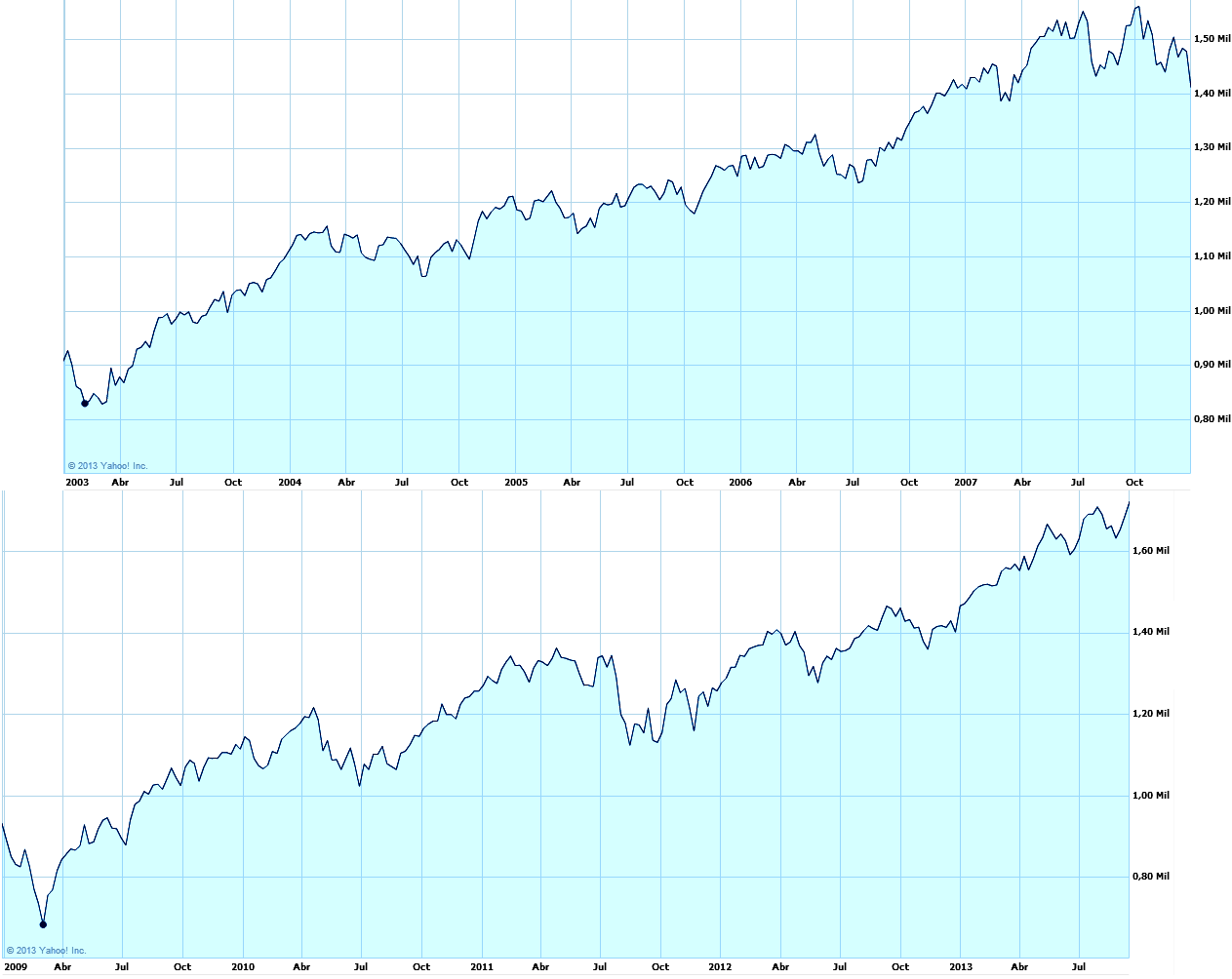

Comienzos de marzo de 2003: el Ibex roza los 5700 puntos. Las políticas de bajadas de tipos globales acaecidas tras el 11-S de 2001 están empezando a revertir los efectos del estallido de la burbuja de las .com de mediados del 2000 pero las bolsas están en mínimos del recién estrenado siglo por la inquietud por el comienzo de la 2ª Guerra del Golfo, más conocida como la Guerra de Iraq. El S&P500 apenas supera los 800 puntos. El 20 de marzo empieza el estallido bélico y despejada esa incertidumbre, las bolsas inician un rally alcista espectacular que duraría algo más de 4 años y medio. En octubre de 2007 el principal índice bursátil norteamericano casi ha doblado su cotización marcando niveles por encima de 1550, poco en comparación al Ibex que en noviembre de 2007 rozaba los 16 mil puntos.

Curiosamente, los nuevos mínimos de este siglo -por debajo de 700 del S&P500- los marcó la bolsa norteamericana también en marzo pero de 2009 y estamos en 2013, también más de 4 años y medio después y el S&P500, tras marcar nuevos máximos históricos en agosto (en 2007 fue en Julio) los ha repetido en septiembre (en 2007 fue en octubre). Es evidente que hay una afinidad numérica pero no es sólo eso: la FED sigue siendo el motor de la tendencia alcista, como entonces, y si en 2007 se hablaba de burbuja inmobiliaria hoy se habla de burbuja del mercado de deuda. Hoy se habla de la burbuja de los mercados emergentes, entonces de la China (en octubre de 2007 la bolsa de Shanghai rozó los 6000, este año apenas supera los 2000). Pero quizás la mayor coincidencia es la complacencia ante las malas noticias y el ignorar los avisos de que algo no va bien. La burbuja inmobiliaria en los EUA estalló ya en 2006 pero la bolsa continuó subiendo, a comienzos de 2007 el término subprime ya era famoso y en abril sucedió la primera gran quiebra de una financiera especializada en créditos hipotecarias, la hoy olvidada New Century. Voy a transcribir un breve artículo de mayo de 2007 publicado en un diario español:

Hoy por hoy, la situación financiera es espectacular, y los inversores lo aprovechan. Los mercados se encaminan hacia el quinto año consecutivo de subidas, con unas valoraciones atractivas en muchos casos.

El crédito, además, está barato en términos históricos, lo que facilita el endeudamiento de cara a maximizar las inversiones.

En este edén financiero se observan, sin embargo, algunos nubarrones que podrían desatar una tormenta o descargar tan sólo una lluvia fina. El devenir de la economía estadounidense tiene a más de un inversor con ese come come de inquietud en el estómago. Porque la desaceleración es un hecho, pero hay que calibrar su intensidad.

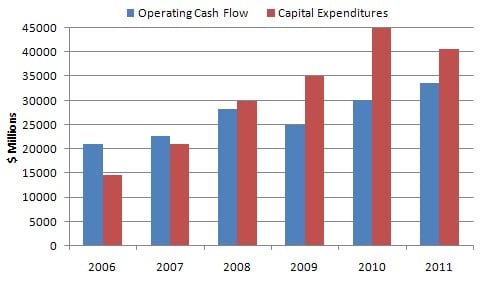

Y entretanto, el sistema financiero nada en un océano de liquidez que ha dado alas a los inversores profesionales para endeudarse en la búsqueda de la máxima rentabilidad. No hay día en que algún mandatario financiero mundial no advierta sobre el elevado endeudamiento en el que presuntamente están incurriendo las firmas de capital riesgo y los hedge funds. Mucha de esa deuda está financiando operaciones corporativas de volúmenes inimaginables hace unos años.

La coyuntura es propicia para ello, porque los diferenciales de crédito y la volatilidad están en niveles mínimos históricos. Lo que significa que, antes o después, la situación del crédito tenderá a empeorar y requerirá un esfuerzo mayor hacer frente al pago de la deuda y de los intereses.

Lo que está por ver es cuánta de esa deuda podría incurrir en impago y, de suceder, qué impacto tendrá sobre el conjunto del sistema financiero. Pero eso son futuribles, y nadie escucha a los agoreros cuando brilla el sol. Como en la fábula de la cigarra y la hormiga.

Lo que he puesto en negrita podría aplicarse en la actualidad ya que las compras a crédito en la bolsa USA están en máximos pero a nadie le preocupa ni ahora ni entonces, aunque pareciera obvio que algo no encajaba. Es más, el BCE tiene una web en español con un calendario de la actual crisis financiera con datos desde 2005, si os molestáis en buscarlo (http://www.ecb.europa.eu/ecb/

- 11 de diciembre de 2006: “BCE aprecia una vulnerabilidad potencial en el sistema financiero de la zona Euro”

- 29 de enero 2007. “Trichet afirma que los mercados financieros son potencialmente inestables”

- 15 de Junio 2007: “los mercados, cada vez más vulnerables”

- 9 de agosto 2007: “escasez de liquidez en todo el mundo”

- 9-14 de agosto de 2007: “disminuye el crédito interbancario”

Según parece era evidente hasta para BCE que había problemas y sin embargo, la bolsa, ese activo que nos venden que es un indicador adelantado, los obvió e ignoró y siguió subiendo como si nada. Igual que ahora que recibe las malas noticias como que la FED cree que la economía no va lo bastante bien, con euforia. Peor fue el caso del Ibex que marcó máximos en noviembre de 2007 cuando ya el S&P estaba bajando pero es evidente que su situación en 2013 no es la misma que entonces por lo que me centro sólo en la bolsa norteamericana. Y hay una coincidencia más: tras marcar máximos históricos en Julio, el S&P500 empezó a corregir de forma seria (en el gráfico lo podéis ver, este año lo mismo ocurrió en agosto) pero entonces, justo en Septiembre, la FED decidió una sorpresiva bajada de los tipos de interés de medio punto que supuso la gasolina necesaria para los máximos de octubre, ¿No es similar a lo que ha pasado este septiembre con la inesperada decisión de no rebajar los estímulos?

S&P500 de comienzos de 2003 a finales de 2007 arriba y S&P500 de comienzos de 2009 a hoy abajo:

Esto es una reflexión más, la descripción de unas casualidades que no tienen por qué repetirse a partir de ahora pero no olvidemos que todos los datos macro y sobre todo la situación de las finanzas públicas de los EUA eran mucho mejores en octubre de 2007 que ahora y sin embargo las bolsas norteamericanas cotizan hoy un 10% por encima de entonces. Si todos coinciden en que aquello fue una burbuja, ¿qué es esto?